スキャルピングのコツと手法の中から厳選して16種類のやり方を解説していきます。

株でのスキャルピングのやり方中心ですが、FXにも応用できるスキャルピングのコツとなっております。

株式投資家の中には、さくらくんと同じように感じている人も多くいることでしょう。

そこで、スキャルピングのコツ…とくに株のスキャルピングのやり方と手法について詳しく解説していきます。

スキャルピングとは、デイトレードよりもさらに短時間で取引を終える超短期トレードです。

中長期投資が苦手、あるいはとにかく効率よく資産を増やしていきたい人に人気のあるトレード手法といえるでしょう。

しかし、スキャルピングで勝つには技術とコツが必要です。

そのほかにも

★資金管理

★メンタル管理

★銘柄選び

★板読み

★証券会社選び

★インジケーター選び

★勝つ手法・やり方の確立

★コツ

★テクニカル分析

★マイルール策定

など…やらねばならないことがたくさん。

だからこそ、スキャルピングのコツや手法が必要になるのです。

そこで、今回は株式投資におけるスキャルピングのコツと手法に的をしぼってお話していきます。

◎この記事はこんな人におすすめ

★株のスキャルピング手法やコツを知りたい人

★とにかく効率よく資産を増やしたい人

★相場環境に関係なく、利益を上げていきたい人

★スキャルピングで稼げていない人

★スキャルピングにつかうインジケーターを知りたい人

目次

スキャルピングのコツ11選

(最終更新日:2022/7/5、元記事:2021/2/17)

スキャルピングのコツを早速ご紹介していきましょう。

株のスキャルピングで勝つためにはやり方や手法だけでなく、コツを覚えることも大切です。

スキャルピング初心者が陥りがちなミスや悩みにフォーカスして、スキャルピングに勝つためのコツをご紹介していきます。

スキャルピングのコツ1:出来高とボラティリティが多い銘柄

スキャルピングのコツ、1つめは出来高とボラティリティの高い銘柄を選ぶことです。

スキャル向き銘柄は出来高や売買代金が高く、ボラティリティの大きな銘柄です。

逆をいえば、出来高と株価変動率(ボラティリティ)の低い銘柄はスキャル向きではないことになります。

ですので、出来高とボラティリティの低い株は除外することもスキャルピングのコツといえるでしょう。

銘柄選びの時に出来高やボラティリティのチェックを怠る人が初心者にはありがちです。

株式投資でも他のことでもそうですが、基本はとても大切です。

スキャルピングに不向きな銘柄は選ばないようにしましょう。

スキャルピングのコツ2:トレンドを捉える

スキャルピングで勝つコツ、2つめはトレンドを捉えることです。

時間足のワンポイント解説でもお伝えしましたが、そのために時間足を変えたり、インジケーターを使います。

トレンドがイマイチはっきりしない銘柄でわざわざ勝負する必要はありません。

強いトレンドがはっきりしていて、押し目買いや戻り売りを狙える銘柄などで勝負した方が勝率は高くなるとクロサキは考えます。

最初のうちはトレンドをきちんと捉えて、薄利でも良いので勝利する回数を増やしましょう。

勝ちグセがついてくると、スキャルピングの手法ややり方が洗練されてきて、より勝ちやすくなります。

トレンドがはっきりわかる銘柄でスキャルするのが勝つコツです。

スキャルピングのコツ3:ストキャスティクスの見方の誤解をなくす

スキャルピングで勝つコツ、3つめはストキャスティクスの見方の誤解をなくすことです。

スキャルピングにおいても、オシレーター系インジケーター「ストキャスティクス」は活躍します。

しかし、ストキャスティクスの見方には多くの誤解があるようです。

一般的はストキャスティクスの見方は以下の通り。

・80%以上で買われすぎ

・20%以下で売られすぎ

しかし、この見方には誤解があります。

ストキャスティクスは強い上昇トレンドになるとかんたんに80%を超え、80%以上に張り付いたままになることもしばしば。

逆もしかり。

強い下落トレンドではかんたんに20%以下になり張りついたままになることも。

このことを知らないと、スキャルピングの手法にストキャスティクスを使うことは難しいでしょう。

ストキャスを使うスキャルピングのやり方は

・20%未満から20%を角度良く超えたら買いシグナル

・80%以上から80%を角度良く下回ったら売りシグナル

とするのがスキャルピングで勝つためのコツです。

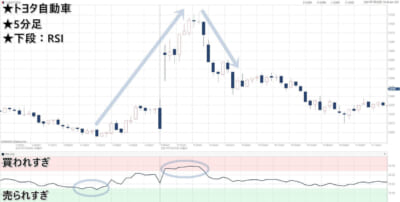

下のトヨタ自動車のチャートの赤丸を付けたところが売買サインになります。

※引用元:トレーディングビュー

スキャルピングのコツ4:時間足とインジケーターの設定変更

スキャルピングで勝つコツ、4つめは時間足とインジケーターの設定変更です。

スキャルピングのコツとして時間足とインジケーター(テクニカル指標)のパラメータを変えることが挙げられます。

例えば、A社の株価が1分足では順張り投資のセオリー通りに動いていて、5分足ではセオリーに反している場合があったとします。

この場合、1分足ではテクニカル分析が通用しているので、1分足を使ったスキャルピングを心がければ勝てる確率は高くなることでしょう。

逆に、5分足は機能していないので、5分足を軸にしたスキャル戦略は取らないのが得策です。

MACDや移動平均など、パラメータは自分で変えられます。

参考までにMACDの設定値の変え方の記事を紹介します。

↓↓↓

MACDの設定値と使い方 MACDだけで勝てるか?

スキャルピングのコツ5:資金を分散投資

スキャルピングで勝つコツ、5つめは資金を分散投資です。

スキャルピングに限らず、投資のコツは資金を分散投資することです。

ただし、スキャルピングは超短期取引の手法であるため、銘柄を分散しすぎると資金管理が追いつかなくなり思わぬ損失につながるリスクがあります。

最初の内は2~3銘柄程度、さらに時間を分散したスキャルピングを徹底することがコツです。

スキャルピングのコツ6:利確・損切りポイントを決めて取引

スキャルピングで勝つコツ、6つめは利確・損切りポイントを決めて取引することです。

スキャルピングで億超えの資産を築いたテスタ氏はスキャルピングでエントリーするときには、利確・損切りポイントを必ず決めてからするそうです。

これは出口戦略をしっかりもってトレードしていることを意味します。

クロサキもテスタ氏の考えに激しく同意します。

スキャルピングはただでさえ超短期の取引を繰り返す行為です。

決済ポイントをしっかり決めておかないと、資金効率も悪く、パフォーマンスも悪化します。

一度決めた決済ポイントを動かすのもよくありません。

出口をしっかりと定めてからトレードしましょう。

出口を定めているのに勝てない場合は、出口の設定の仕方が悪いのかもしれません。

しっかりと記録に残して自分のトレードを検証したうえで改善していくようにしましょう。

エントリーポイントと利確ポイントの一例ですが、下記記事では「逆三尊」を利用したトレードのエントリー、利確ポイントの決め方をご紹介しています。

ご興味があればご一読ください。

↓↓↓

逆三尊のエントリーポイント、利確をわかりやすく図解

株のスキャルピングの損切り目安

株のスキャルピングをするのに損切りの目安は押さえておきたいところです。

スキャルピングとは、損失を最小限に抑えながら小さな利益をコツコツ積み重ねる手法です。

利幅も小さいですが、損失を小さくするようにコントロールすることがスキャルピング成功のコツとなります。

あくまでクロサキの個人的見解ですが…

株のスキャルピングの損切り目安は1%程度に設定しておいた方が良いかと思います。

スキャルピングはボラティリティの高い銘柄で行うことをご説明しました。

ということは、1%の株価の上下は頻繁にあることを意味します。

例えば株価1000円の銘柄が1%下落となると株価990円になります。

株は基本的に100単位の売買なので、これだけでも1000円のマイナスです。

もし、負けが込むようだとあっという間に資金がなくなるでしょう。

経験を積んで勝てるようになるまでは、最初は1%程度に損切りポイントを置いて、勝てるようになったらもう少し値幅を取っても良いかもしれません。

スキャルピングのコツ7:感情を挟まず機械的にトレード

スキャルピングで勝つコツ、7つめは感情を挟まず機械的にトレードすることです。

スキャルピング成功のコツは機械的にトレードすることにもあります。

トレードに感情が入ってしまうと設定していた利確や損切りポイントを動かしてしまうことがあります。

最近、自動売買(EA)が流行しているのは、人間の感情をはさまずにトレードできるメリットがあることも一因と考えられます。

スキャルピングにおいても、自分の設定したルール通りにもくもくと取引を繰り返す姿勢が求められます。

しかし、トレードに一喜一憂してしまう人やスリルを求めている人だと、なかなか機械的

トレードができません。

自分の勝ちパターンや手法に自信がない人も感情が移入してしまい、失敗しがちです。

スキャルピングには手法だけでなく、感情コントロールをする必要があるのです。

コツコツドカンを回避

コツコツドカンとは、コツコツ利益を重ねてきたのに大きく勝負に出てドカンと資産を吹っ飛ばしてしまうことです。

大きく勝負に出てしまうパターンはおもに2つあります。

・勝ちが積み重なり、気持ちが大きくなって調子に乗ってしまう

・負けが重なり、一発逆転を狙ってしまう

こんなメンタルでは、スキャルピングに限らずトレードはうまくいきません。

冷静さを欠いている時は、コツコツドカンにならないように休むことも必要です。

ポジポジ病にならないこと

スキャルピングで大損しないコツに、ポジポジ病にならないことがあります。

一般的にポジポジ病とは、常にポジションを持っていないと落ち着かない状態を意味します。

「休むも相場」という格言があるように、難しい相場や勝てる見込みが低い銘柄などでは、無理にスキャルせず、休みましょう。

ポジポジ病にはなってはいけません。

また、ポジポジ病にはもう一つの意味があります。

その意味とは、ポジションを多く持ちすぎてしまい、決済ができないままポジションをキープした状態です。

これは初心者にありがちなミスです。

ポジション管理ができないほどのポジションを持つことはやめておきましょう。

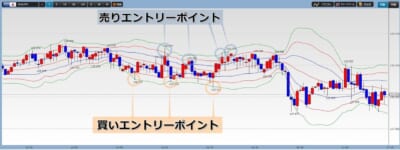

スキャルピングのコツ8:インジケーターの組み合わせで「だまし」回避

スキャルピングで勝つコツ、8つめはインジケーターの組み合わせで「だまし」回避することです。

株のスキャルピングの手法の王道は、インジケーターを組み合わせることにあります。

時間足が短い分、どうしても「だまし」も多くなるのでテクニカルツールを組み合わせることで、だましを減らすのです。

コツは、トレンド系インジケーターとオシレーター系インジケーターを組み合わせて、互いの欠点を補完しあうことです。

例えば、クロサキはボリンジャーバンドとMACDを組み合わせて使うこともあります。

引用元:トレーディングビュー

必ずボリンジャーバンドとMACDを使うというわけではありませんが、3分足を表示させてからこの2つのインジケーターを表示させ、「だまし」が少ないようなら機能している可能性が高いのでそのまま使います。

スキャルピングのコツ9:ファンダメンタルズは考えない

スキャルピングで勝つコツ、9つめはファンダメンタルズは考えないことです。

ほんの数秒で売買を終えることもザラで、超短時間で取引を終えるため、ファンダメンタルの影響を受けにくいメリットがあります。

企業の業績が良くても悪くても、株価が上がっても下がっても、出来高とある程度のボラティリティがあればスキャルピングはできるので、ファンダメンタルのことを考えない。

これもスキャルピングのコツの1つです。

スキャルピングのコツ10:トレードノートをつけて復習

スキャルピングで勝つコツ、10個めはトレードノートをつけて復習することです。

トレードノートを付けることはスキャルピングで勝つためのコツといえるでしょう。

紙のノートでもいいですし、ブログでもOKです。

大事なことは記録を残して復習すること。

自分のトレードから学ぶこと。

今日一日のトレードを振り返ってみて、

・なぜあの場面でエントリーしたのか?

・その結果どうなったのか?

・判断は正しかったのか、間違っていたのか、それはなぜ?

というように復習しましょう。

文章化することで、頭の中を整理できますしいつでも読み返せます。

勝っているトレーダーの多くはメモを取ったり、ブログを書いています。

スキャルピングで億超えの資産を築いた投資家テスタ氏もブログにトレードノートを付けて復習し、改善していったそうです。

ぜひマネしましょう。

※テスタ氏のスキャルピング手法のまとめ記事

↓↓↓

テスタ氏のスキャルピング手法を銘柄選びから解説

スキャルピングのコツ11:スキャルに最適な環境整備

スキャルピングで勝つコツ、11個めはスキャルピングに最適な環境を整備することです。

スキャルピングで勝つコツというか秘訣として、スキャルピングに最適な環境を整えることがあります。

・トレードに集中できる静かな環境

・高スペックPC、通信環境

・口座管理を一元管理できるスキャルパー愛用ツール

などです。

もっと細かいことまでいうと、自分の背丈に合ったデスクやチェア、手が疲れにくく操作性に優れたマウスやキーボードなども含まれます。

お金のかかることなので、ご自身の予算と相談することになりますが、少しでもスキャルピングの勝率を上げるために重要な投資であると思います。

パソコン・通信環境

スキャルピングを本格的にやりたいのであれば、トレーディング専用PCやマルチモニタ(複数画面)、高速通信環境を整える必要があります。

パソコン工房など、トレーディングPCを専用に扱う業者もあるので本格的にスキャルピングを始めたいのであれば、一度サイトを見てみることをおすすめします。

※引用元:パソコン工房

スキャルパー愛用ツール「T plus plus」

テスタ氏など有名人トレーダーが愛用しているツール「T plus plus」をご紹介します。

※引用元:T plus plus

スキャルピングは瞬時に取引をしなければならず、1画面で口座を管理できるT plus plusは重宝されます。

有名投資家cis氏も愛用していることで知られています。

※cis氏の情報はコチラ

↓↓↓

森貴義(cis:投資家)とは何者か?※bnfと対談あり

スキャルピングの手法5選

株のスキャルピングの手法は銘柄選びから始まります。

なぜなら4000社近い上場企業があるなかで、スキャルピングに適した銘柄は一部しかないからです。

スキャルピングに不適切な銘柄で取引しても思うような利益は上げられないでしょう。

スキャルピングに適した銘柄選びにはコツがいります。

大まかにいうと、株のスキャルピングには値幅が大きく流動性が高い銘柄を探す必要があります。

そして銘柄探しが終わってから、テクニカルや間足の時話などになっていきます。

ここでは、スキャルピングの手法ややり方を7つ厳選してご紹介していきます。

スキャルピングの手法1:銘柄選び

スキャルピングの手法、1つめは銘柄選びです。

スキャルピング向きの銘柄選びは下記の指標をチェックすることがコツです。

・株価変動率×売買代金

・Tick回数(約定回数)ランキング

・出来高

スキャルピングやデイトレード未経験者にはあまりなじみのない指標かもしれません。

それぞれの指標(インジケーター)について、わかりやすく解説していきましょう。

株価変動率(ボラティリティ)

スキャルピングのコツは株価が上下に良く動き、出来高の多い銘柄を選ぶことにあります。

この上下に良く動く…つまり株価変動率(ボラティリティ)の高い銘柄を探すことが第一関門になります。

スキャルピングは数秒から数分で売買を終える取引手法です。

ですので、出来高が少なすぎて株価がほとんど動かないままの銘柄だと大きな機会ロスになってしまいます。

また超大型株のように出来高はあるけど、ボラティリティの低い銘柄ではうま味がそれほどありません。

過去60日ボラティリティ

など、

過去の株価変動率(ボラティリティ)からスクリーニングする機能がほとんどの証券会社のスクリーニングツールに装備されています。

直近の過去のボラティリティが高い銘柄を探してスキャルピング銘柄を決めていきましょう。

ただし、注意点もあります。

上記2つのツールは過去のボラティリティを検索対象にしたものです。

極端な話、昨日まではボラティリティが高かったけど今日はあまり高くない…

そんな状況になる場合もあります。

そこで、当日の株価騰落率なども併せてチェックすることをおすすめします。

※引用元:トレーディングビュー

株価変動率×売買代金

スキャルピングの手法として、株価変動率(ボラティリティ)の高い銘柄を選ぶことを挙げました。

それに補足する形となりますが、さらにスキャルピングを成功させる確率を高めるコツとして、株価変動率とともに売買代金をチェックするやり方があります。

株価変動率(ボラティリティ)が高くても、売買代金が少ないのでは思い通りの株価で約定できないかもしれません。

売買代金が少ないということは、銘柄に人気がないことの裏返しでもあります。

不人気銘柄の場合、板の値が飛ぶ、約定に時間が掛かるなど、スキャルピングにとっては大きな損失にもつながりやすくなります。

ボラティリティが大きくて売買代金の大きな銘柄を選ぶのが、スキャルピングで成功するコツです。

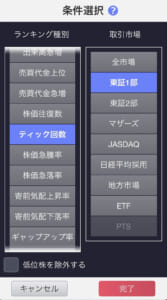

Tick回数(約定回数)ランキング

スキャルピングで勝つコツにはTick回数(約定回数)の多い銘柄を選ぶ手法が有効です。

Tick回数の多い銘柄を選ぶのがスキャルピング手法の王道です。

Tick回数とは約定回数を意味し、それだけ多くの回数の売買が成立したことになります。

スキャルピングは売買回数の多い手法なので、Tick回数が多い銘柄でないと、狙った株価で約定することができないリスクがあります。

ボラティリティ、売買代金と同じくらいTick回数も重要な指標といえます。

下記画像のSBI証券アプリのランキング画面です。

※引用元:SBI証券

SBI証券アプリのランキングからティック回数と取引市場を選択し、ランキングを表示させることで約定回数の多い銘柄を抽出できます。

他の証券会社のツールなどにも同様の機能が備わっているものもあります。

出来高

<2021/7/28前場終了時点の出来高リスト>

引用元:ヤフーファイナンス

上図の出来高を見ると、一番上の「音通」(7647)の前場終了時点での出来高は5565万5700株、「NIPPO」(1881)の出来高は1万3500株。

音通は出来高としては十分です。

NIPPOは出来高が少なく、大量に売買ができないのでスキャルピング銘柄としては不向きといえます。

しかし、実は音通もスキャルピング銘柄としては避けたい銘柄です。

なぜか?

答えはボラティリティが低いからです。

下記は同日の音通の株価情報です。

引用元:ヤフーファイナンス

株価は28円と29円の間を往復するのみ。

28円で買って29円で売却できれば、3.57%の利益が得られます。

これを何度も繰り返せばいいじゃないか、スキャルってそういうものでしょという声が聞こえてきそうですね。

お気持ちはわかります。

しかし、この時の音通の場合はそれが難しいのです。

出来高5565万5700株のうち、ザラ場で約定された出来高はたったの4300株。

出来高のほぼ全てが9時の取引開始時と11時半の前場終了時点に集中しています。

その理由は寄り成り(寄り指し)、引け成り(引け指し)注文が大量にあったからだと考えられます。

これでは、スキャルピングはできません。

こういうザラ場の出来高が少なくボラティリティが低い銘柄は除外していきましょう。

スキャルピングの銘柄選びのコツです。

スキャルピングの手法2:1分足・3分足・5分足チェック

スキャルピングの手法、2つめは1分足・3分足・5分足のチェックです。

スキャルピングの手法の王道は時間足をかえていくことです。

これはFXでもバイナリーオプションでも株でも基本的に同じです。

スキャルピングは超短期取引になるので、見る時間足も短時間足になります。

無料で利用できるトレーディングビューでは1秒足・5秒足・15秒足・30秒足・1分足・3分足・5分足が使えます。

ここでは1分足・3分足・5分足のチャートを使って解説していきます。

以下に、トヨタ自動車の1分足・3分足・5分足チャートを並べました。

チャートにはローソク足と出来高しか表示させていませんが、基本的には自分に合ったテクニカルインジケーターを表示させて利用することになります。

<1分足>

※引用元:トレーディングビュー

<3分足>

※引用元:トレーディングビュー

<5分足>

※引用元:トレーディングビュー

株でスキャルピングするにあたり、時間足を変えて何を見ているのか?

かんたんに解説していきましょう。

トレードの基本はトレンドを読むことにあります。

テクニカル分析はトレンドを読むために行う分析です。

それはスキャルピングでもデイトレードでもスイングトレードでも変わりません。

1分足・3分足・5分足を見るのは、それぞれの時間足のトレンドがどうなっているかを確認するため。

上記のトヨタ自動車の場合は3つのチャートとも下落トレンドになっているのが確認できます。

つまり、まだ売りの勢いが強いことを意味します。

これがわかれば、売り戦略メインのスキャルピングをした方が勝ちやすいことがわかります。

では、もし3分足・5分足がまだ下落トレンドなのに、1分足が反発していたら?

この場合、2つのパターンが考えられます。

パターン1:本格的に上昇トレンド転換する可能性

パターン2:3分足・5分足では下落トレンドが続いているので反発は短時間で終わる

ローソク足だけで判断するのは難しいので、通常インジケーターを組み合わせてどちらのパターンになるかを探っていきます。

結論として、時間足を変えていくのは3分足・5分足より短い1分足を見ることでトレンド継続か転換かを見極めるためです。

トレンドを見極められれば、利益を上げられる確率が高くなります。

トレーダーによってはこれを秒足で行っています。

ただし、短い時間足になるとダマシも多くなるので注意が必要です。

インジケーターをチェック

スキャルピングの手法とコツは時間足とインジケーターを組み合わせることにあります。

株のスキャルピングであれば、下記の代表的なインジケーターが有効だと思います。

各インジケーターには特徴があり、基本的には自分と相性の良いものを使っていくことになります。

一般的にはトレンドフォロー系とオシレーター系のインジケーターを組み合わせ、それぞれの弱点を補完しあって使うことになります。※例、ボリンジャーバンドとMACD

スキャルピングの手法3:勝っている銘柄で何度も取引

スキャルピングの手法、3つめは勝っている銘柄で何度も取引することです。

株のスキャルピングで資産を数億円にまで増やした個人投資家テスタ氏は、インタビューのなかで買っている銘柄で何度もスキャルピング(取引)を自然とすることになる旨の発言をしています。

このスキャルピングの手法はテスタ氏に限らず、どのトレーダーにとっても成功する手法・コツといえるでしょう。

勝っているということは、その銘柄での勝ちパターンが見えていて、それが通用していることを意味します。

その勝ちパターンが続いている間は、同じ銘柄で何度も取引を重ねる方が、他の銘柄を探すよりもはるかに効率的です。

スキャルピングの手法4:相性の悪い銘柄からは即撤退

スキャルピングの手法、4つめは勝っている銘柄で何度も取引することです。

スキャルピングは一日に数十~数百回の取引をすることになります。

そんなスキャルピングを成功させるためには、即時判断能力が必要になります。

昨日までは勝てていた銘柄でも、今日は勝てないかもしれません。

そんな相性の悪い銘柄があった場合には、即座に撤退する決断力を身につけましょう。

撤退することのメリットはいくつもあります。

・悪い流れを断ち切れる

・一度冷静に考えられる

・それ以上損失が膨らまない

間違っても負けた分を取り戻そうというギャンブル的な発想になってはいけません。

スキャルピングの上級者でも100回トレードすれば数十%は負けています。

その日の収支でプラスになっていればOKという心構えでいると気持ちが楽になると思いますよ。

スキャルピングの手法5:一度に資金を全部入れない

スキャルピングの手法、5つめは一度に資金を全部入れないことです。

スキャルピングの手法には勝つ手法と負けない手法があると思います。

ここでご紹介するのはスキャルピングで負けない手法の1つです。

それは一度に投資資金を全部入れないこと。

分散投資を心がけることです。

全資金を一度に投じてしまうと、それ以上の身動きが取れなくなってしまうからです。

思惑通りに相場が動けば良いのですが、逆に動いた場合には投資金額が大きい分損失も膨らみます。

手持ち資金に余裕があればリスクヘッジの手段を取ることもできますが、全額投じると手持ち資金がゼロ。

利確か損切りの二つの選択肢しかなくなり、リスクヘッジを取るのも難しくなってしまいます。

スキャルピングとテクニカル

スキャルピングはテクニカル分析の差によってパフォーマンスが大きく左右されます。

ローソク足だけでもトレンド転換を示唆する「首吊り線」「たくり足」など、様々なものがありますね。

多くの人は、ローソク足+テクニカル・インジケーターを組み合わせてテクニカル分析をすることでしょう。

そこで注目したいのがスキャルピングに有効なインジケーター(テクニカル指標)です。

スキャルピングに有効なテクニカル・インジケーター5選

スキャルピングはテクニカル分析が重要です。

そして上述した株のスキャルで使われるインジケーターの中から、スキャルピングに適したインジケーター5選を紹介します。

※トレンド系

★移動平均線

★トレンドライン

※オシレーター系

★ボリンジャーバンド

★RSI

★スローストキャスティクス

移動平均線

移動平均は株価の終値の平均値を結んだラインで、代表的なテクニカル指標の1つです。

MA(Moving Average)とも表記されます。

短期・中期・長期の3本の線で表示されることが多いのが特徴です。

1分足・3分足・5分足のどのチャートを見ても基本は同じです。

★短期MAが中期・長期MAをゴールデンクロスしたら買い

★短期MAが中期・長期MAをデッドクロスしたら売り

このパターンが基本形になります。

<ドル円チャート(1分足)>

※引用元:ヤフーファイナンス

移動平均線を使ってスキャルピングする場合、クロスするときの傾きが重要です。

傾きが浅いと「だまし」になることが多く、損切りになる可能性も増します。

なお、移動平均線を用いた売買のタイミングを図るのに役立つとされる「グランビルの法則」というものがあります。

スキャルピングのテクニカル分析の精度をアップさせるのに役立つと思います。

※下記に詳しく書いた記事を紹介していますので、チェックしてみてくださいね。

↓↓↓

グランビルの法則が株で使えない説は本当か?投資診断士が検証

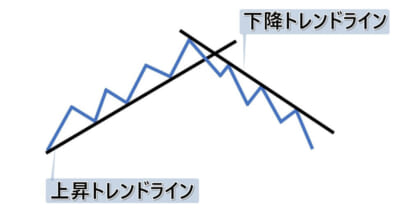

トレンドライン

スキャルピングのコツとして、テクニカル分析の基本であるトレンドラインを活用するやり方があります。

トレンドラインはローソク足の上値同士、下値同士を結んで上昇トレンドか下降トレンドかをテクニカル分析するためにつかうインジケーターです。

株価が上昇トレンドラインで何度も反発していれば、上昇トレンドラインが機能している可能性が高いとみなされます。

逆に、株価が下降トレンドラインに押さえられているようだと、下降トレンドラインが機能している可能性が高いとみなされます。

超短時間の「押し目買い」や「戻り売り」をねらったスキャルピングをするのにトレンドラインは役立ちます。

※トレンドラインの引き方や押し目買い、戻り売りについては下記記事に詳述しています。

↓↓↓

「押し目買い」と「戻り売り」を株で成功させるコツ

ボリンジャーバンド

スキャルピングにボリンジャーバンドを使うメリットは3つあります。

メリット1:相場の過熱感のみきわめ

メリット2:トレンド発生のシグナルが出る

メリット3:順張り・逆張りの二刀流が可能

ボリンジャーバンドにはバンドが広がる「エクスパンション」や「バンドウォーク」など、特徴的な動きがあり、それが相場にインするサインとなります。

注意点としては、ボリンジャーバンドを単体でつかうよりは、他のインジケーターと組み合わせてテクニカル分析することです。

そうすることで、だましに遭う確率を減らせます。

※ボリンジャーバンドの詳しい使い方は以下の記事で解説しています。

↓↓↓

ボリンジャーバンドとは?設定と見方をわかりやすく解説

<ユーロ円チャート(1分足)>

※引用元:ヤフーファイナンス

ボリンジャーバンドは、横ばいトレンドの時ほど-3σと+3σの間でローソク足が反転しやすくなります。

なので、逆張りでねらう場合は、横ばいトレンドとなっている銘柄を選んでスキャルピングしていくのがセオリーかなと思います。

上のチャートのように長いヒゲが出ていると、より価格の反転が期待できます。

RSI

RSIは相場の過熱感「買われすぎ」「売られすぎ」を知るためのインジケーターです。

0~100の数値で表示され、一般的には

◎70以上で「買われすぎ」

◎30以下で「売られすぎ」

と判断されることが多くなります。

下記のトヨタ自動車の5分足をごらんください。

引用元:トレーディングビュー

下段のピンクの帯がRSI 70以上

上段のみどりの帯がRSI 30以下

となっています。

売られすぎまでいくと株価は上昇、買われすぎまでいくと株価が下落しているのがわかります。

スローストキャスティクス

スローストキャスティクスは、RSIと同じく0~100%で表示され、逆張りに強いインジケーターです。

スローストキャスティクスの場合も、

◎70以上で「買われすぎ」

◎30以下で「売られすぎ」

とされることが多いのですが、人によっては80以上で「買われすぎ」、20以下で「売られすぎ」と判断する人もいます。

ここでスローストキャスティクスの見方の基本をお伝えしておきましょう。

<スローストキャスティクスの基本的な見方>

・2本のスローストキャスティクスのライン「%D」と「%SD」がクロスしたら売買サイン

・売られすぎ圏内で%Dが%SDを下から上抜いたら「買い」

・買われすぎ圏内で%Dが%SDを上から下抜いたら「売り」

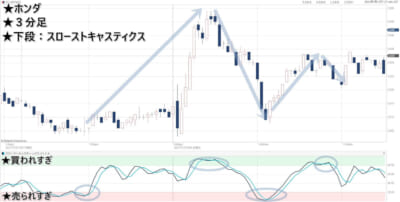

下記のホンダの3分足をごらんください。

引用元:トレーディングビュー

黒線が%D、青線が%SDです。

買われすぎ圏内、売られすぎ圏内でクロスすると、トレンド転換が発生しているのが確認できます。

上記の例の場合は3分足でうまく売買サインが表示されていますが、1分足や5分足など、時間足を色々と変えてみて、きれいにトレンド転換が表示されていることを確認すること…

これがスキャルピングのコツの1つです。

スキャルピングのコツ+αのお役立ち情報

株でのスキャルピングのコツとテクニカル投資のやり方、テスタ氏についてここまで紹介していきました。

ここではスキャルピングに関する当サイトのお役立ち記事をご紹介していきます。

あなたがスキャルピングで勝つためのヒントになると思います。

【お役立ち情報1】

※あなたのトレードの成績を改善する目安「プロフィットファクター」

↓↓↓

プロフィットファクターは超優秀 理想の目安はどのくらい?

【お役立ち情報2】

※多くのトレーダーが愛用する投資ルール「ギャン理論の価値ある28のルール」

↓↓↓

ギャン理論 価値ある28のルールを投資のプロが解説

【お役立ち情報3】

※スキャルピングのメリットだけでなくデメリットも知ろう

↓↓↓

スキャルピングの3つのデメリットをわかりやすく解説

【お役立ち情報4】

※スキャルピングのテクニカルの組み合わせに使えるインジケーター

↓↓↓

一目均衡表の見方と使い方 “最強”雲チャートとは