目次

プロフィットファクターとは何か

(最終更新日:2021/8/4、前回更新日:2020/2/6)

プロフィットファクター(profit factor、PF)をご存じですか?

プロフィットファクターとは、最も重視されているトレーダーの能力・実績を測る指標の1つ。

投資関係のメディアやドキュメントで「PF」という二文字が出てきた場合は「プロフィットファクター」を示す場合が多いです。

じつはPF。

とてもかんたんに計算できてしまいます!

投資診断士をしていると様々な計算式を目にしますが、一番簡単な計算式かもしれません。

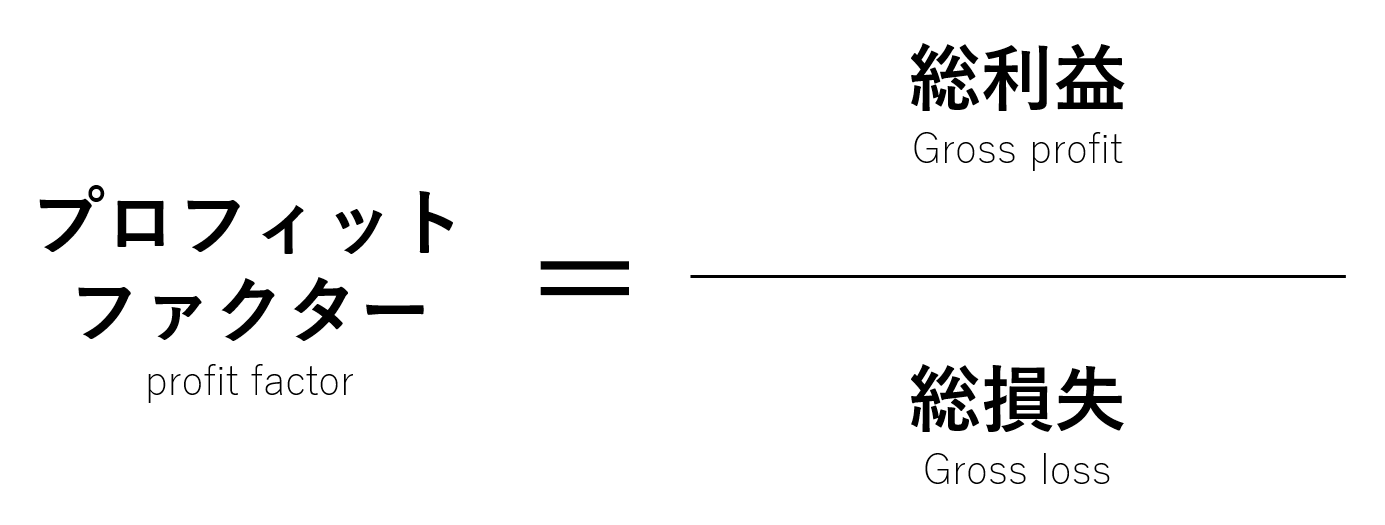

プロフィットファクターの計算式は以下の通り。

<プロフィットファクター計算式>

PFの計算例を出してみましょう。

例えば、今まで実行してきたトレードの回数が1万回として、

その1万回のうち、

利益を出したトレードが4000回、総利益が5000万円

損失を出したトレードが6000回で総損失4000万円

とします。

すると、プロフィットファクターの計算は、

5000万/4000万=1.25

となります。

純利益÷純損失で算出されるので、かんたんに計算できます。

プロフィットファクターの優秀な点

プロフィットファクターはなぜ重要か

プロフィットファクターがなぜ重要なのか。

クロサキが思うに、「より少ない犠牲で、より大きな利益を出せているか」を数値で示せるから。

トレードはノーリスクではありません。

一定のリスクを負い、一定の損失を出すことを前提とした経済活動ともいえるでしょう。

その損失をどれだけ抑えているかがトレーダーとしての優秀さを示す1つの指標となるわけです。

プロフィットファクターの優秀さ、利益「額」だけを見ることの愚かさ

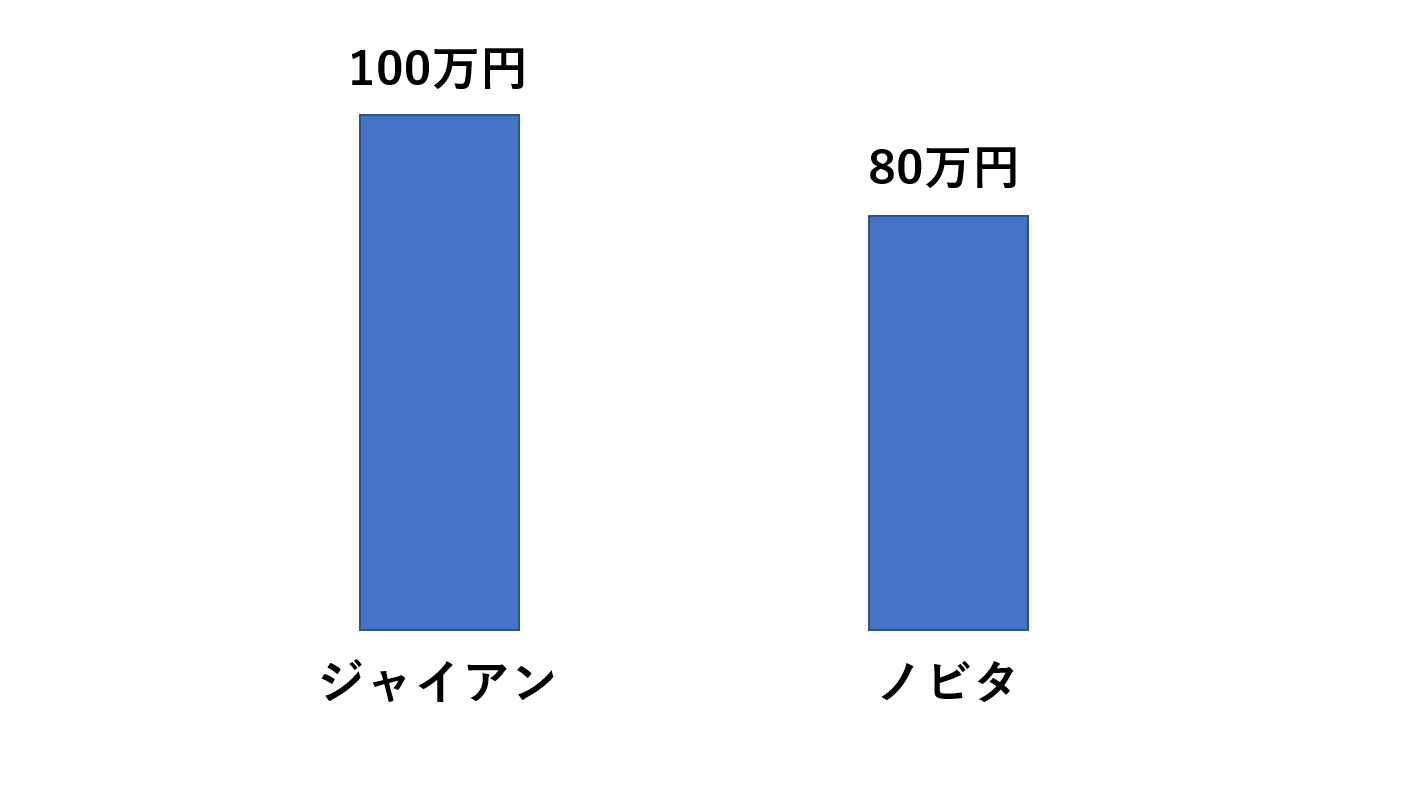

例えば、投資家ジャイアンは1年間で100万円の利益を出したとします。

一方、投資家ノビタは1年間で80万円の利益を出しました。

この事実だけ見ると、ジャイアンの方が投資家として優れているように見えます。

では、両者のトレード実績をもう少し詳しく見てみましょう。

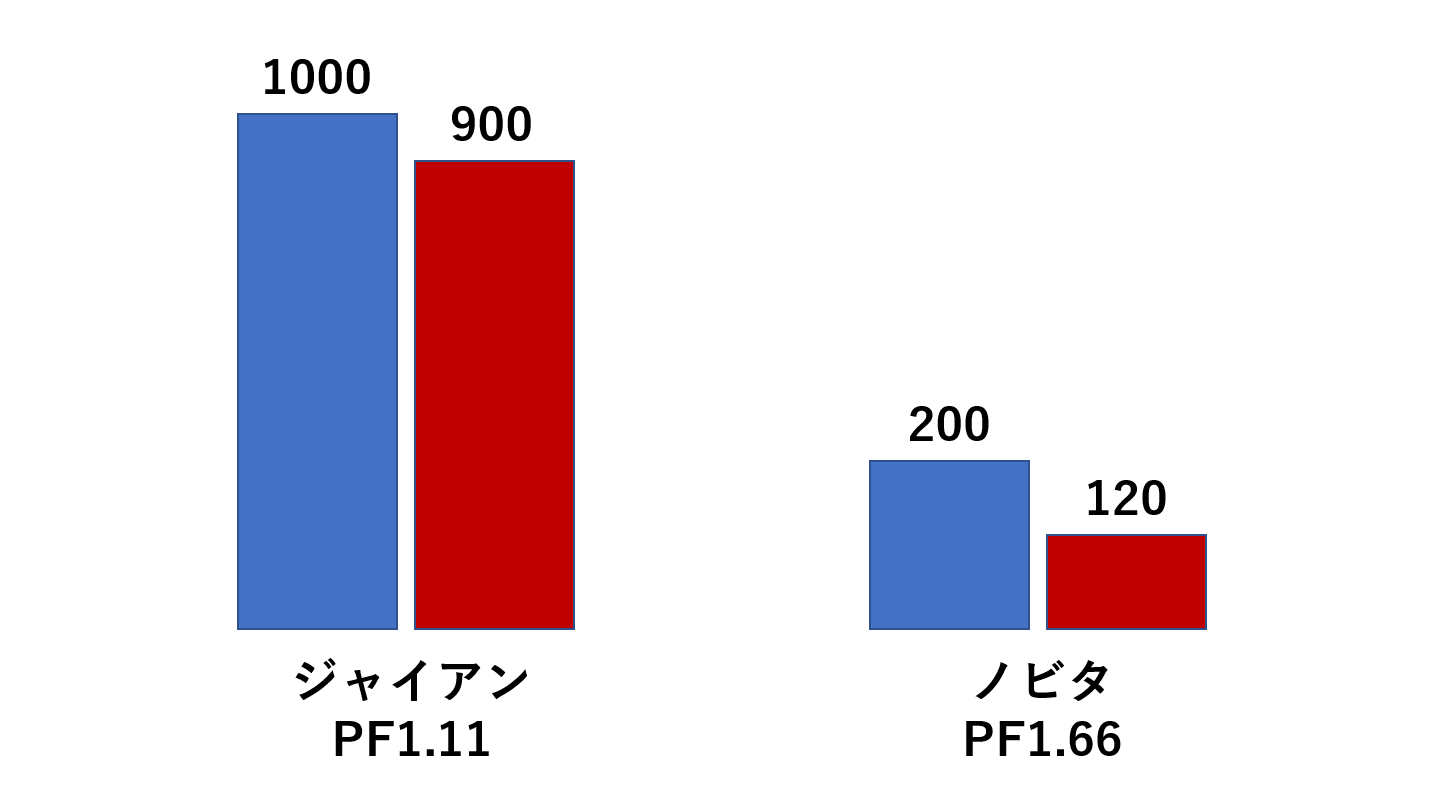

ジャイアンは1年間で総利益1000万円、総損失900万円であり、結果として利益は100万円。プロフィットファクターは1.11。(1000万/900万=1.11)

一方、ノビタは1年間で総利益200万円、総損失120万円であり、結果として利益は80万円。プロフィットファクターは1.66。(200万/120万=1.66)

総利益と総損失という細かい数値まで見ると、ジャイアンとノビタのいずれが優れたトレーダーであるか分かりますね。

ジャイアンの方は、総利益と総損失がほとんど変わりません。相当に大きなリスクを負ったうえで、リスク量と同等程度のリターンしか得ていない。

それに比べて、ノビタの方は非常に効率的なトレードをしています。

少ない損失で大きな利益を上げているのです。

このように、利益額だけでは見落としてしまう投資家としての優秀さを捉えられることが、プロフィットファクターの利点といえるでしょう。

高PFは精神に安定をもたらす

プロフィットファクターの高いトレードは精神的にも優しい。

ジャイアンの場合、大きな利益を出したと思ったら、次の日は同じくらいの損失も出していく、といったトレードになるので、精神的な負担は計り知れません。

ノビタの場合、利益に比べて損失の程度が低いので、精神的に負担のかからないトレードになる可能性が高い。

トレードにおいて最も重要なのは精神の安定です。

精神的に安定していなければ、日々の投資活動を正確かつ冷静に行うことは不可能。

精神的に安定した株式投資生活を送りたければ、PFの高い投資スタイルを身につけると良いでしょう。

プロフィットファクターの使い道

トレードの評価手段として

プロフィットファクターは様々なシーンで使われています。

例えば、金融機関がある金融商品を販売する際に「この金融商品はプロフィットファクターが2.00を超えています」などと宣伝する際に使われます。

また、個人投資家も、FXであれ株であれ、過去に実行した全トレード履歴を集めてプロフィットファクターを計算し、効率的なトレードができているかチェックすることがあります。

バックテストの指標として

プロフィットファクターは、トレードのバックテストにも利用されます。

トレーダーは新たな売買ルールを考案することがあります。

その売買ルールが利益を生むものか否かを確認するためにバックテストをします。

バックテストとは、過去のチャートを使って、その売買ルールの通りに売買を繰り返したらどのような結果になるかを確認する作業です。

バックテストの際にプロフィットファクターを見るわけです。

PFが十分な数値であれば、その売買ルールは優秀であると判断されます。

特にスキャルピングやデイトレード、スイングトレードなどの短期トレードを行う際には、ご自身のトレード手法が有効かを検証するのにとても役立ちます。

スキャルピングなどはテクニカルのコツと合わせてプロフィットファクターを見ることをおすすめします。

スキャルピングのコツについては下記記事に詳細を書いています。

↓↓↓

スキャルピングの手法とコツ ※株でのやり方を解説

プロフィットファクター(PF)の注意点

トレード回数を見よ

ただし、プロフィットファクターの数値を額面通りに受け取ることには注意が必要。

例えば「この売買ルールは、バックテストの結果、プロフィットファクター5.00を出しました」と宣伝している金融商品があったとしましょう。

そのバックテストが信用に値するものか否かは、トレード回数に大きく依存します。バックテストにおけるトレード回数がわずか10回だった場合、偶然にプロフィットファクターが5.00となるかもしれません。

しかし、そのようなプロフィットファクターを信じて、リアルトレードに出ることは危険すぎます。

統計上、信頼に足るだけのバックテスト回数をこなしていないものは、非常にリスキーと言わざるを得ない。

これはクロサキ個人の長年の投資経験から言うのですが、バックテストによって、売買ルールのプロフィットファクターを正確に知るには、最低1000回のトレード回数が必要となります。

欲を言えば、1万回以上のトレード回数が望ましい。

カーブフィッティングを疑え

カーブフィッティングの問題もあります。

カーブフィッティングとは「過剰最適化」という意味の用語です。

例えば、2018年から2020年までの期間でバックテストをするとして、その期間において最高の結果が出る複雑な売買ルールを作ってしまうのです。

つまり、2018年から2020年までの期間に最適になるように高度にカスタマイズされた売買ルールです。

「2018年から2020年までの期間でバックテストをしたら、プロフィットファクターが4.00となりました」と宣伝するわけです。

しかし、そのように過剰に最適化された売買ルールを2018-2020年の期間以外で使っても、同じ結果はもちろん、似たような結果すら出ないでしょう。

このように、カーブフィッティングは、トレーダーが陥りやすいワナの1つです。

プロフィットファクターの異常に高い売買ルールは、カーブフィッティングではないかとまず疑うことが必要です。

自分で何か売買ルールを開発する際にも過剰最適化になるのを避け、なるべくシンプルなルールとすべきです。

プロフィットファクターの理想の目安

これも私個人の長年の投資経験から言うのですが、プロフィットファクターの目安としては、1.50~2.00あたりがベストでしょう。

2.00以上の数値になった場合は、トレード回数が異常に少ないか、もしくはカーブフィッティングに陥っている可能性が高いです。

私の周りのトレーダーたちに聞いても、用いている売買ルールのプロフィットファクターは、2.00どころか1.25~1.50のレンジに収まっているものも少なくない。

1.25という数値は一見低いように見えます。

しかし、トレード回数を1万回以上も繰り返し、非常にシンプルな売買ルールを用いて1.25というPFの数値が出ているのであれば、将来においてもPF1.25に近い実績になる可能性を十分に秘めています。

そういう意味でPF1.25でも十分に優れたトレーダーと言えるはずです。

プロフィットファクター以外の指標

最後に補足させてください。

確かにプロフィットファクターは、投資活動において最重要の指標です。

しかし、プロフィットファクターのみで投資家の能力を完全に測ることはできないし、その売買ルールを100%信用することはできません。

投資活動の優劣を判断する指標としては、PFのほかに、最大ドローダウン、リスクリワードレシオ、勝率などがあります。

これらの指標についても、ぜひチェックしてみてくださいね。

なお、話題株セレクトというAIが次にくるテーマ株を選んでくれるツールと組み合わせてPFを使ってみるのも1つの戦略かなと思いますよ。