日経ダブルインバースの買い方と使い方のコツをどこよりもわかりやすく解説していきます。

あなたは日経ダブルインバースをポートフォリオに組み込んでいますか?

テーパリング、利上げ、インフレ、ウクライナ問題、台湾有事、コロナ禍など…

2022年は日経平均株価の急落リスクが高まっています。

なんの対策もせずにいると、あなたの大切な資産が大きく減るリスクがあります。

日経ダブルインバースの使い方をマスターしておくと、株価急落へのリスクヘッジになります。

しかし、それは日経ダブルインバースを適切なタイミング(買い時)で購入した場合に限られます。

今回の記事では、株価急落や長引く下降トレンドに強い日経ダブルインバースの使い方、買い方を特集していきます。

目次

日経ダブルインバースとは

(最終更新日:2022/6/20、元記事:2019/8/5)

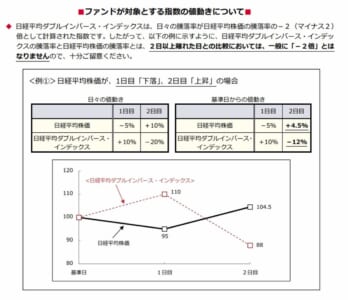

日経平均ダブルインバースとは、日経平均株価の騰落率の-2倍として計算された指数に連動するパフォーマンスを目指し運用を行う上場投資信託(ETF)で、いわゆるレバレッジETFの一種です。

日経平均株価が下がると価格(株価)が上がっていく仕組みとなっており、それに2倍のレバレッジが効いているということです。

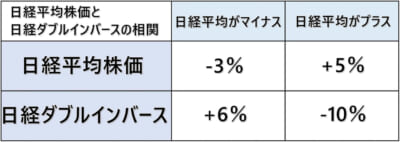

<日経平均株価と日経ダブルインバースの相関>

上表を見てわかるように、日経平均が3%下落すると、日経ダブルインバースは6%上昇、その逆もしかりということになります。

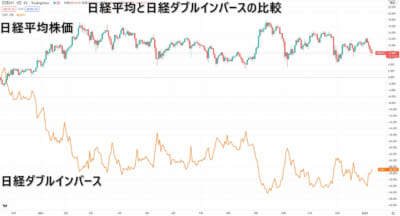

日経ダブルインバースと日経平均を比較した株価チャートを見ると、日経ダブルインバースの有効性が一目瞭然です。

<日経ダブルインバースと日経平均の比較>

※出典:トレーディングビュー

上段のローソク足が日経平均株価、下段のラインチャートが日経ダブルインバースです。

上下対称の株価の値動きになっているのがよくわかります。

通常、下落相場でも利益を出すためには空売りを利用するのが一般的です。

しかし、投資家の中には信用取引がこわいという方もいることでしょう。

日経ダブルインバースであれば、信用取引口座を開設しなくても下落相場で利益を上げられるメリットがあります。

リーマンショックのように相場全体が暴落して他の保有銘柄の株価が下がっても、日経ダブルインバースをポートフォリオに組み込むことで、ポートフォリオ全体の資産の目減りを軽減できるメリットもあります。

ちなみに、2022年1月現在、日経ダブルインバースのETFは以下の4銘柄あります。

日経ダブルインバースの種類

| 【コード】 | 【銘柄】 |

| 【1357】 | NEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信 |

| 【1360】 | 日経平均ベア2倍上場投信 |

| 【1366】 | ダイワ上場投信−日経平均ダブルインバース・インデックス |

| 【1459】 | 楽天ETF−日経ダブルインバース指数連動型 |

日経ダブルインバースの仕組み

日経平均ダブルインバースが、日経平均株価が下がると価格(株価)が上がっていく仕組みとなっており、それに2倍のレバレッジを効かせられる仕組みを解説しましょう。

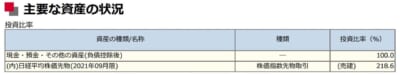

日経平均ダブルインバースは、日経平均先物(売建)を原資産として運用される仕組みとなっています。

下表はNEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信(1357)の目論見書から引用したものです。

※出典:NEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信の交付目論見書

日経平均先物とは、かんたんにいえば日経平均が上がるか下がるかに数十倍のレバレッジをかけて投資する商品です。

楽天証券のHPによれば、レバレッジは22.7倍のようですね。

※出典:楽天証券

レバレッジのかかっている原資産(日経平均先物・売建)で運用してレバレッジ調整をすることで、日経ダブルインバースは日経平均が下がると2倍の利益が得られる仕組みとなっています。

日経ダブルインバースは手数料(信託報酬)が高め

日経ダブルインバースは手数料(信託報酬)が高めとなっております。

その理由は、日経ダブルインバースがデリバティブ商品である日経先物で運用されているからです。

レバレッジを効かせ、リスクの高い商品で運用している分、信託報酬も高めとなります。

ちなみに日経ダブルインバースETF(1357)だと、信託報酬は0.88%程度。

レバレッジの掛かっていない日経平均ETFだと0.1%程度が相場となっています。

日経ダブルインバースの買い方(買い時)

日経ダブルインバースの買い方、買い時を間違えると損失につながります。

ですので、日経ダブルインバースで失敗しないための買い方、買い時の見つけ方を解説していきます。

日経ダブルインバースの買い時をさぐる方法を3つ紹介。

日経ダブルインバースの買い時をさぐる方法

・チャートから買い時をさぐる

・買い残から買い時をさぐる

・恐怖指数(VIX)から買い時をさぐる

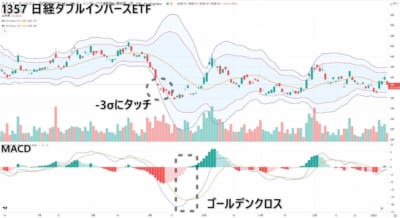

日経ダブルインバースのチャートから買い時をさぐる

日経ダブルインバースの買い時のメインは、チャート分析から探る方法です。

下の日経ダブルインバースのチャートには、ボリンジャーバンドとMACDを表示させています。

※出典:トレーディングビュー

ボリンジャーバンドの反転シグナルである、-3σへのタッチ。

MACDの反転シグナルであるゴールデンクロス。

この2つの買いシグナルが出た後、日経ダブルインバースの株価は上がっています。

チャート分析をすることで、日経ダブルインバースの買い時を見つけるのが、王道の買い方といえるでしょう。

例としてボリンジャーバンドとMACDを紹介しましたが、一目均衡表やRSI、ストキャスティクスなど、自分の使いやすいものを活用することをおすすめします。

日経ダブルインバースの買い残から買い時をさぐる

日経ダブルインバースの買い時は、信用取引の買い残からさぐることもできます。

日経ダブルインバースはETFなので、信用取引も可能となっております。

信用取引は約3倍のレバレッジを効かせた取引手法になります。

つまり、日経ダブルインバースを信用買いすることで、約6倍のレバレッジを効かせられるわけです。

より資金効率の良いトレードをしたいトレーダー、ハイリスクハイリターンを好むトレーダーが信用取引を行う傾向にあると考えられます。

そして、日経平均が急激に上がるほど、日経ダブルインバースの買い残が増えていくのが一般的です。

下記のチャートがそれを物語っています。

※出典:トレーディングビュー

日経平均が急上昇していくたびに、日経ダブルインバースの買い残が増加しています。

9/10~9/24の期間中に日経ダブルインバースを買っていれば、その後の日経平均の急落により大きな利益が得られました。

注目点は、8/27~9/3にかけて、買い残が2倍以上に急増していることです。

9/3に信用買い残の急増を確認し、9/10もこの流れが続いていることを確認してから、日経ダブルインバースを買っても十分に利益が出せています。

このように日経ダブルインバースの信用買い残の急増をチェックすることで、買い時をさぐることができます。

恐怖指数(VI)から日経ダブルインバースの買い時をさぐる

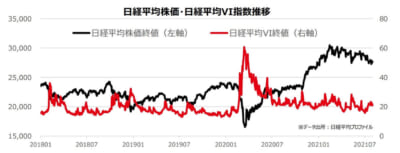

日経平均VIという指数をご存じでしょうか?

日経平均VIとは、日経平均ボラティリティー・インデックスのことで日経平均が今後1か月でどれほど変動するかを推定した指標です。

通常は20~27ポイントのレンジ内で推移しますが、日経平均が急落する際には急激に数値が上昇します。

日経平均VIが20~27のレンジから急上昇すると、日経平均急落のシグナルになることから日経平均の恐怖指数と呼ばれています。

つまり、日経平均VIが30を超えてくるとそろそろ日経ダブルインバースの買い時かなと判断するわけです。

※出典:大阪取引所

日経ダブルインバースの使い方とコツ

日経ダブルインバースの使い方を解説しましょう。

と、その前に…

少しだけ前知識のお話をしておきます。

日経ダブルインバースがレバレッジETFの1つだとお伝えしました。

レバレッジETFは、デリバティブ金融商品(金融派生商品)に分類され、一般的には中級者程度の取引経験が必要だと思われます。

うまく取引すれば利益も大きいですが、リスク管理をしっかりしないと思わぬ損失が膨らむ可能性があるということです。

ですので、日経ダブルインバースの使い方をしっかりとマスターすることが重要になります。

日経ダブルインバースの使い方のコツをご紹介します。

日経ダブルインバースの使い方

・現在保有しているポートフォリオのリスクヘッジとして使う

・ノーポジションから日経平均下落に賭けて利益を狙う

・短期トレードに徹する

日経ダブルインバースの使い方1:リスクヘッジ

投資家の中には、コロナショックのような暴落相場の時に、保有株を手放せずにいる人がいます。

相場暴落時には、セリングクライマックスがくるまで株価は連日大きく下げる傾向にあります。

※セリングクライマックスの解説は下記記事をチェック

↓↓↓

セリクラとは?セリングクライマックスの見極め方

単純に売り時を逃してしまった人、長期保有者用の優待を狙っている人、目先の株価を気にしない人など…理由は様々です。

そんな人たちが、資産の目減り分をリスクヘッジするために日経ダブルインバースを買う方法がやり方の1つです。

日経ダブルインバースだけでなく、TOPIX連動など様々な金融商品があるので、吟味して選ぶことになります。

どちらかといえば、中長期投資家の方はリスクヘッジの方法の1つですね。

とくに、インフレや戦争リスク、コロナ禍、米国のテーパリングなどのマクロ的な環境が悪化していて、いつ株価が急落してもおかしくない時には日経ダブルインバースをポートフォリオに加えておくことが有効だと思います。

日経ダブルインバースの使い方2:短期トレードねらい

短期トレーダーで、チャート分析がある程度できる人であれば、日経平均をテクニカル分析して「売りシグナル」が出ているようであれば、日経ダブルインバースを狙うのもありでしょう。

たとえば、下の日経平均の株価チャートの移動平均線のデッドクロス時に日経ダブルインバースを買っておけば、大きな利益が狙えたことがわかります。

※出典:トレーディングビュー

空売りだと、個別銘柄の選定が大変ですし、ビッグIRがいきなり出ると大損になるリスクもあります。

そうした手間やリスクを避けるために、日経平均というインデックスの下落に賭けるトレーダーにはおあつらえ向きの金融商品と言えるかもしれませんね。

日経ダブルインバースの使い方のコツ:こまめに利益確定

日経ダブルインバースの使い方の中でも、コツといえるのが短期トレードに徹することです。

上のデッドクロスのチャートを見てもわかるように、その後に日経平均は反発しています。

レバレッジETFは、レバレッジがかかっている分だけ、逆方向に動いた時のダメージが大きくなります。

十分な利益が出たのであれば、しっかりと利確しましょう。

これはレバナスなどのレバレッジの効いた投資信託でも同じです。

欲を出して利確できず、結局は塩漬けというパターンは避けたいところです。

日経ダブルインバースへの投資は自分の投資ルールを決めた上で行った方が良いでしょう。

もし投資ルールの決め方がわからない場合は、下記記事をご参考にしてみてください。

ウィリアム・ギャンという米国の著名投資家の有名な投資ルールです。

多くのトレーダーが参考にしていますので、あなたの参考になる可能性大だと思います。

日経ダブルインバースのデメリットは長期保有に向かない

日経ダブルインバースのデメリットにも触れておきましょう。

日経ダブルインバースの使い方の解説でも触れましたが、日経ダブルインバースは短期トレードとこまめに利確することが重要です。

裏返すと、日経ダブルインバースは長期保有に向かない金融商品だということです。

その理由は日経ダブルインバースが減価する特性を持っているからです。

日経ダブルインバースの金融商品としての仕組み上、日経平均株価が上下を繰り返し、同価格に戻っても、ETFの株価は元通りにはなりません。

このことを減価といいます。

文字通り、価格が下がるので日経ダブルインバースの価格も目減りしてしまいます。

株価は常に上がったり下がったりを繰り返しますので、長く持っていると減価は避けては通れません。

したがって、日経ダブルインバースは長期保有には不向きなのです。

※出典:NEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信の交付目論見書

日経ダブルインバースの今後

日経ダブルインバースが今後どのような株価の推移をしていくのか?

日経ダブルインバースへの投資を考えている人なら気になることでしょう。

ここでは、テクニカル分析の観点から日経ダブルインバースの今後を予想してみようと思います。

まずは下の日経平均株価のチャートをごらんください。

※出典:トレーディングビュー

この日経平均のチャートは、22年1月11日終値ベースのものです。

テクニカル分析すると、三角持ち合いになっているのがわかります。

三角持ち合いのチャートパターンは複数あり、三角形が完成した後に株価が上にいくパターンと下に行くパターンに分けられます。

上昇三角形

上昇ペナント

下降ウェッジ

上昇フラッグ

<株価が下放れする三角持ち合い>

下降三角形

下降ペナント

上昇ウェッジ

下降フラッグ

上の日経平均の三角持ち合いは、下降ペナント型(下落シグナル)のように見えます。

下降ペナント型の三角持ち合いの特徴は以下のとおり。

1、株価の大幅下落後に出現

2、上値は切り下がり、下値は切り上がって急接近

3、最終的に株価は下放れる

この特徴がすべて当てはまっていることもあり、日経平均は今後、下落の可能性が高まっているとの予想が立てられます。

すなわち、日経インバースは今後上がっていく可能性が示唆されているように分析結果からは見えますね。

※個人の見解です。投資は自己責任でお願いします。

日経ダブルインバース関連情報

日経ダブルインバースに関連する情報を最後にお伝えします。

日経ダブルインバースへの投資を検討する際、ぜひご参考にしてみてくださいませ。

★インデックス投資がおすすめの理由とは

↓↓↓

インデックス投資とは?おすすめの理由をわかりやすく解説

★米国のレバレッジETF「TECL」の将来性

↓↓↓

TECLの構成銘柄と今後も株価を上げる理由を解説

★米国株の投資家心理(恐怖)がわかるサイト「Fear&Greed Index」を紹介

↓↓↓

米国株のテンバガー候補【2022年】有望銘柄8選

★日経平均の先読みに役立つ、景気先行指数「バルチック海運指数」

↓↓↓

バルチック海運指数と株価の相関・影響をかんたん解説