東証プライム企業一覧とプライム落ち銘柄一覧【最新版】を大公開。

さらに随時、東証プライム企業一覧・東証プライム脱落の企業一覧(プライム落ち銘柄一覧)の最新情報を更新していきます。

※追記:2022年1月14日、東証プライム脱落の企業一覧の全銘柄を掲載。

目次

東証プライム企業一覧(リスト)を大公開

(最終更新日:2022/1/14、元記事:2019/1/11)

東証プライム企業と東証プライム脱落企業がついに確定しました。

日経新聞の報道によれば、2022年4月に東証プライム市場は1841社でスタートするそうです。

この数字は当初想定したよりもかなり多い数字です。

その理由は、プライム市場の上場基準を満たしていなくても、経過措置というセーフティネットを利用して当面の間はプライム市場に残れる制度を適用したからです。

この制度を利用した、本来ならプライム市場の基準未達企業が300社近くにも上りました。

さて、それでは早速東証プライム企業一覧とプライム降格リストをご紹介していきましょう。

注意書きですが、プライム上場企業は銘柄数が1800社以上になるため、約500社の掲載となります。

プライム落ち銘柄一覧の方は、すべての東証プライム脱落企業の一覧となっています。

東証プライム企業一覧 ※1000番台

東証プライム企業一覧の1000番台です。

| 【1375】雪国まいたけ | 【1377】サカタのタネ | 【1414】ショーボンド |

| 【1419】タマホーム | 【1433】ベステラ | 【1435】ロボホーム |

| 【1448】スペースバリューHD | 【1518】三井松島HD | 【1716】第一カッター興業 |

| 【1726】ビーアールHD | 【1813】不動テトラ | 【1871】ピーエス三菱 |

| 【1878】大東建託 | 【1882】東亜道路工業 | 【1888】若築建設 |

| 【1890】東洋建設 | 【1926】ライト工業 | 【1938】日本リーテック |

| 【1945】東京エネシス | 【1952】新日本空調 | 【1954】日本工営 |

| 【1968】太平電業 | 【1979】大氣社 | 【1980】ダイダン |

東証プライム企業一覧 ※2000番台

東証プライム企業一覧の2000番台です。

| 【2120】LIFULL | 【2121】ミクシィ | 【2130】メンバーズ |

| 【2146】UTグループ | 【2148】アイティメディア | 【2154】夢BeNEX |

| 【2170】LINK&M | 【2174】GCA | 【2180】サニーサイドアップG |

| 【2207】名糖産業 | 【2209】井村屋G | 【2222】寿スピリッツ |

| 【2266】六甲バター | 【2292】S Foods | 【2294】柿安本店 |

| 【2296】伊藤ハム米久HD | 【2301】学情 | 【2317】システナ |

| 【2326】デジタルアーツ | 【2337】いちご | 【2359】コア |

| 【2372】アイロムグループ | 【2378】ルネサンス | 【2389】デジタルHD |

| 【2395】新日本科学 | 【2412】ベネフィット・ワン | 【2429】ワールドHD |

| 【2453】JBR | 【2471】エスプール | 【2477】手間いらず |

| 【2489】アドウェイズ | 【2533】オエノンHD | 【2593】伊藤園 |

| 【2602】日清オイリオG | 【2613】J-オイルミルズ | 【2685】アダストリア |

| 【2715】エレマテック | 【2733】あらた | 【2742】ハローズ |

| 【2752】フジオフードG | 【2760】東エレデバ | 【2792】ハニーズHD |

| 【2801】キッコーマン | 【2802】味の素 | 【2804】ブルドックソース |

| 【2884】ヨシムラ・フードHD | 【2918】わらべや日洋HD | 【2925】ピックルス |

| 【2929】ファーマフーズ | 【2930】北の達人コーポレーション | 【2931】ユーグレナ |

| 【2975】スターマイカ |

東証プライム企業一覧 ※3000番台

東証プライム企業一覧の3000番台です。

| 【3038】神戸物産 | 【3040】ソリトンシステムズ | 【3053】ペッパーフードS |

| 【3064】モノタロウ | 【3076】あいHD | 【3085】ALサービス |

| 【3091】ブロンコビリー | 【3104】富士紡HD | 【3107】ダイワボウ |

| 【3116】トヨタ紡織 | 【3132】マクニカ富士 | 【3139】ラクトジャパン |

| 【3154】メディアス | 【3156】レスターHD | 【3176】三洋貿易 |

| 【3179】シュッピン | 【3180】ビューティガレージ | 【3182】オイシックス |

| 【3183】ウイン・パートナーズ | 【3186】ネクステージ | 【3196】ホットランド |

| 【3231】野村不動産HD | 【3244】サムティ | 【3245】ディアライフ |

| 【3252】日本商業開発 | 【3267】フィルカンパニー | 【3276】日本管理センター |

| 【3284】フージャースHD | 【3319】GDO | 【3328】BEENOS |

| 【3341】日本調剤 | 【3391】ツルハHD | 【3405】クラレ |

| 【3415】TOKYO BASE | 【3455】RSテクノ | 【3458】シーアールイー |

| 【3464】プロパティエージェント | 【3465】ケイアイスター不動産 | 【3475】グッドコムアセット |

| 【3480】ジェイ・エス・ビー | 【3548】バロック | 【3565】アセンテック |

| 【3591】ワコールHD | 【3612】ワールド | 【3632】グリー |

| 【3633】GMOペパボ | 【3636】三菱総合研究所 | 【3656】KLab |

| 【3659】ネクソン | 【3660】アイスタイル | 【3665】エニグモ |

| 【3668】コロプラ | 【3676】デジハHD | 【3677】システム情報 |

| 【3679】じげん | 【3681】ブイキューブ | 【3696】セレス |

| 【3697】SHIFT | 【3708】特種東海製紙 | 【3738】ティーガイア |

| 【3769】GMO-PG | 【3771】システムリサーチ | 【3774】IIJ |

| 【3788】GMOグローバルサイン | 【3834】朝日ネット | 【3835】eBASE |

| 【3837】アドソル日進 | 【3839】ODKソリューションズ | 【3843】フリービット |

| 【3853】アステリア | 【3854】アイル | 【3865】北越コーポレーション |

| 【3880】大王製紙 | 【3901】マークラインズ | 【3902】メディカル・データ・ビジョン |

| 【3903】gumi | 【3915】テラスカイ | 【3916】デジタル・インフォメーション・テクノロジー |

| 【3918】PCIHD | 【3921】ネオジャパン | 【3922】PR TIME |

| 【3925】ダブルスタンダード | 【3926】オープンドア | 【3932】アカツキ |

| 【3937】UbicomHD | 【3939】カナミックネットワーク | 【3950】ザ・パック |

| 【3962】チェンジ | 【3964】オークネット | 【3984】ユーザーローカル |

| 【3994】マネーフォワード |

東証プライム企業一覧 ※4000番台

東証プライム企業一覧の4000番台です。

| 【4021】日産化学 | 【4022】ラサ工業 | 【4025】多木化学 |

| 【4027】テイカ | 【4043】トクヤマ | 【4072】電算システム |

| 【4109】ステラケミファ | 【4185】JSR | 【4251】恵和 |

| 【4275】カーリットH | 【4290】プレステージ・インターナショナル | 【4298】プロトコーポレーション |

| 【4344】ソースネクスト | 【4345】シーティーエス | 【4362】日本精化 |

| 【4368】扶桑化学 | 【4369】トリケミカル研究所 | 【4384】ラクスル |

| 【4390】アイ・ピー・エス | 【4396】システムサポート | 【4432】ウイングアーク1st |

| 【4433】ヒトコムHD | 【4434】サーバーワークス | 【4446】Link-U |

| 【4449】ギフティ | 【4471】三洋化成工業 | 【4481】ベース |

| 【4536】参天製薬 | 【4540】ツムラ | 【4554】富士製薬工業 |

| 【4587】ペプチドリーム | 【4611】大日本塗料 | 【4612】日本ペイントHD |

| 【4617】中国塗料 | 【4626】太陽HD | 【4633】サカタインクス |

| 【4658】日本空調サービス | 【4662】フォーカスシステムズ | 【4668】明光ネットワーク |

| 【4671】ファルコHD | 【4680】ラウンドワン | 【4681】リゾートトラスト |

| 【4687】TDCソフト | 【4694】ビー・エム・エル | 【4709】IDHD |

| 【4714】リソー教育 | 【4718】早稲田アカデミー | 【4725】CAC Holding s |

| 【4726】SBテクノロジー | 【4743】アイティフォー | 【4745】東京個別指導学院 |

| 【4763】クリークアンドリバー | 【4767】テー・オー・ダブリュー | 【4776】サイボウズ |

| 【4813】ACCESS | 【4819】デジタルガレージ | 【4820】イーエムシステムズ |

| 【4826】CIJ | 【4845】スカラ | 【4848】フルキャストHD |

| 【4886】あすか薬HD | 【4887】サワイGHD | 【4911】資生堂 |

| 【4912】ライオン | 【4923】コタ | 【4931】新日本製薬 |

| 【4951】エステー | 【4956】コニシ | 【4958】長谷川香料 |

| 【4971】メック | 【4974】タカラバイオ | 【4975】JCU |

東証プライム企業一覧 ※5000番台

東証プライム企業一覧の5000番台です。

| 【5011】ニチレキ | 【5019】出光興産 | 【5021】コスモHD |

| 【5142】アキレス | 【5233】太平洋セメント | 【5269】日本コンクリート工業 |

| 【5288】アジアパイル | 【5301】東海カーボン | 【5332】TOTO |

| 【5357】ヨータイ | 【5393】ニチアス | 【5423】東京製鐵 |

| 【5541】大平洋金属 | 【5602】栗本鐵工所 | 【5659】日本精線 |

| 【5757】CKサンエツ | 【5805】昭電線HD | 【5851】リョービ |

| 【5902】ホッカンHD | 【5949】ユニプレス | 【5959】岡部 |

| 【5933】アルインコ | 【5974】テスHD | 【5988】パイオラックス |

東証プライム企業一覧 ※6000番台

東証プライム企業一覧の6000番台です。

| 【6028】テクノプロH | 【6050】イー・ガーディアン | 【6058】ベクトル |

| 【6062】チャームケア | 【6071】IBJ | 【6073】アサンテ |

| 【6082】ライドオンエクスプレス | 【6088】シグマクシス | 【6099】エラン |

| 【6101】ツガミ | 【6104】芝浦機械 | 【6134】FUJI |

| 【6143】ソディック | 【6157】日進工具 | 【6184】鎌倉新書 |

| 【6191】エアトリ | 【6199】セラク | 【6235】オプトラン |

| 【6240】ヤマシンフィルタ | 【6262】ペガサスミシン製造 | 【6264】マルマエ |

| 【6272】レオン自動機 | 【6278】ユニオンツール | 【6306】日工 |

| 【6310】井関農機 | 【6315】TOWA | 【6328】荏原実業 |

| 【6331】三菱化工機 | 【6351】鶴見製作所 | 【6361】荏原製作所 |

| 【6368】オルガノ | 【6369】トーヨーカネツ | 【6370】栗田工業 |

| 【6371】椿本チエイン | 【6381】アネスト岩田 | 【6409】キトー |

| 【6419】マースグループHD | 【6420】フクシマガリレイ | 【6458】新晃工業 |

| 【6462】リケン | 【6463】TPR | 【6464】ツバキ・ナカシマ |

| 【6465】ホシザキ | 【6472】NTN | 【6473】ジェイテクト |

| 【6480】日本トムソン | 【6486】イーグル工業 | 【6504】富士電機 |

| 【6517】デンヨー | 【6533】オーケストラHD | 【6556】ウェルビー |

| 【6560】エル・ティー・エス | 【6571】キュービーネットHD | 【6572】RPA |

| 【6588】東芝テック | 【6590】芝浦メカトロニクス | 【6616】TOREX |

| 【6620】宮越HD | 【6632】JVCケンウッド | 【6638】ミマキエンジニアリング |

| 【6651】日東工業 | 【6652】IDEC | 【6678】テクノメディカ |

| 【6699】ダイヤHD | 【6724】エプソン | 【6737】EIZO |

| 【6744】能美防災 | 【6745】ホーチキ | 【6754】アンリツ |

| 【6770】アルプスアルパイン | 【6785】鈴木 | 【6788】日本トリム |

| 【6800】ヨコオ | 【6809】TOA | 【6789】ローランドDG |

| 【6794】フォスター電機 | 【6823】リオン | 【6849】日本光電工業 |

| 【6908】イリソ電子工業 | 【6914】オプテックスG | 【6929】日本セラミック |

| 【6962】大真空 | 【6965】ホトニクス | 【6970】太陽誘電 |

東証プライム企業一覧 ※7000番台

東証プライム企業一覧の7000番台です。

| 【7033】MSOL | 【7034】プロレド・パートナーズ | 【7038】フロンティアマネジメント |

| 【7085】カーブスHD | 【7172】JIA | 【7198】アルヒ |

| 【7231】トピー工業 | 【7236】ティラド | 【7240】NOK |

| 【7278】エクセディ | 【7294】ヨロズ | 【7322】三十三FG |

| 【7327】第四北越FG | 【7337】ひろぎんHD | 【7354】Dmミックス |

| 【7358】ポピンズ | 【7419】ノジマHD | 【7433】伯東 |

| 【7438】コンドーテック | 【7458】第一興商 | 【7483】ドウシシャ |

| 【7504】高速 | 【7508】G─7HD | 【7522】ワタミ |

| 【7545】西松屋チェーン | 【7554】幸楽苑HD | 【7575】日本ライフライン |

| 【7593】VTHD | 【7595】アルゴグラフィックス | 【7605】フジ・コーポレーション |

| 【7606】ユナイテッドアローズ | 【7611】ハイデイ日高 | 【7613】シークス |

| 【7618】PCデポ | 【7628】オーハシテクニカ | 【7679】薬王堂HD |

| 【7701】島津製作所 | 【7702】JMS | 【7715】長野計器 |

| 【7718】スター精密 | 【7721】東京計器 | 【7725】インターアクション |

| 【7729】東京精密 | 【7730】マニー | 【7733】オリンパス |

| 【7734】理研計器 | 【7744】ノーリツ鋼機 | 【7747】朝日インテック |

| 【7816】スノーピーク | 【7818】トランザクション | 【7844】マーベラス |

| 【7864】フジシール | 【7905】大建工業 | 【7914】共同印刷 |

| 【7917】藤森工業 | 【7921】宝&CO | 【7925】前澤化成工業 |

| 【7944】ローランド | 【7958】天馬 | 【7962】キングジム |

| 【7966】リンテック | 【7972】イトーキ | 【7988】ニフコ |

東証プライム企業一覧 ※8000番台

東証プライム企業一覧の8000番台です。

| 【8005】スクロール | 【8035】東京エレクトロン | 【8043】スターゼン |

| 【8056】日本ユニシス | 【8078】阪和興業 | 【8084】菱電商事 |

| 【8088】岩谷産業 | 【8095】アステナHD | 【8097】三愛石油 |

| 【8098】稲畑産業 | 【8101】GSIクレオス | 【8130】サンゲツ |

| 【8131】ミツウロコG | 【8132】シナネンHD | 【8137】サンワテクノス |

| 【8140】リョーサン | 【8142】トーホー | 【8153】モスフードサービス |

| 【8154】加賀電子 | 【8157】都築電気 | 【8163】SRSHD |

| 【8167】リテールパートナーズ | 【8185】チヨダ | 【8200】リンガーハット |

| 【8203】MrMax | 【8214】AOKIHD | 【8252】丸井グループ |

| 【8255】アクシアル | 【8273】イズミ | 【8304】あおぞら銀行 |

| 【8331】千葉銀行 | 【8334】群馬銀行 | 【8336】武蔵野銀行 |

| 【8343】秋田銀行 | 【8346】東邦銀行 | 【8364】清水銀行 |

| 【8367】南都銀行 | 【8381】山陰合同銀行 | 【8385】伊予銀行 |

| 【8392】大分銀行 | 【8393】宮崎銀行 | 【8399】琉球銀行 |

| 【8439】東京センチュリー | 【8473】SBIHD | 【8515】アイフル |

| 【8522】名古屋銀行 | 【8524】北洋銀行 | 【8527】愛知銀行 |

| 【8530】中京銀行 | 【8544】京葉銀行 | 【8550】栃木銀行 |

| 【8558】東和銀行 | 【8566】リコーリース | 【8584】ジャックス |

| 【8614】東洋証券 | 【8622】水戸証券 | 【8628】松井証券 |

| 【8707】岩井コスモHD | 【8713】フィデアHD | 【8714】池田泉州HD |

| 【8725】MS&AD | 【8739】スパークス・グループ | 【8793】NECキャピ |

| 【8798】アドバンスクリエイト | 【8818】京阪神ビルディング | 【8842】東京楽天地 |

| 【8864】空港施設 | 【8877】エスリード | 【8881】日神グループHD |

| 【8892】日本エスコン | 【8897】タカラレーベン | 【8919】カチタス |

| 【8923】トーセイ | 【8934】サンフロンティア不動産 | 【8935】FJネクスト |

東証プライム企業一覧 ※9000番台

東証プライム企業一覧の9000番台です。

| 【9037】ハマキョウレックス | 【9046】神戸電鉄 | 【9048】名古屋鉄道 |

| 【9055】アルプス物流 | 【9086】日立物流 | 【9143】SGHD |

| 【9262】シルバ-ライフ | 【9384】内外トランスライン | 【9401】TBSHD |

| 【9404】日テレHD | 【9412】スカパーJSATHD | 【9413】テレ東HD |

| 【9422】コネクシオ | 【9438】エムティーアイ | 【9449】GMOインターネット |

| 【9450】ファイバーゲート | 【9543】静岡ガス | 【9600】アイネット |

| 【9616】共立メンテナンス | 【9621】建設技術研究所 | 【9622】スペース |

| 【9624】長大 | 【9627】アインHD | 【9663】ナガワ |

| 【9672】東京都競馬 | 【9682】DTS | 【9702】アイエスビー |

| 【9715】トランス・コスモス | 【9716】乃村工藝社 | 【9722】藤田観光 |

| 【9742】アイネス | 【9793】ダイセキ | 【9795】ステップ |

| 【9824】泉州電業 | 【9830】トラスコ中山 | 【9842】アークランドサカモト |

| 【9850】グルメ杵屋 | 【9861】吉野家HD | 【9880】イノテック |

| 【9889】JBCCHD | 【9896】JKHD | 【9900】サガミHD |

| 【9936】王将フードサービス | 【9948】アークス | 【9956】バローHD |

| 【9983】ファーストリテイリング | 【9987】スズケン |

東証プライム脱落企業一覧(プライム落ち銘柄一覧/降格リスト)

東証プライム落ち銘柄一覧、惜しくもプライム市場から脱落した企業リストを公開していきます。

2021年7月7日。

SMBC日興証券が東証再編によって降格基準にある企業をあきらかにしました。

6月30日の基準日をもとに算出したところ、東証一部企業のうち613社が東証プライムの上場基準を満たしていないことがわかりました。

つまり、東証プライムからの脱落企業になります。

しかし、プライム市場が始まってしばらくは、プライム市場に適合していなくても猶予措置としてプライムに上場できてしまいます。

ですので、東証プライム市場の不適合企業のなかから、「プライム」ではなく「スタンダード」「グロース」を選んだ企業のみをリストアップしていきます。

なお、プライム落ち銘柄一覧のなかには、プライム基準を満たしているのにあえてスタンダード市場を選択した企業も含まれます。

日経新聞電子版2021年12月9日付から引用すると、

これまでは1部上場を社会的ステータスと考える企業も多かったが、市場再編を機に横並び意識から脱却して身の丈に合った市場を選ぶ企業も出ている。

とのこと。

プライム市場への上場を維持するのは大変な労力とコストがかかるため、基準の緩いスタンダード市場で企業価値の向上を目指す企業もあるようです。

※追記:以下の東証プライム落ち銘柄一覧は22年1月11日に東証から発表された公式情報に則ったリストです。

東証プライム落ち銘柄一覧 ※1000番台

東証プライム落ち銘柄一覧の1000番台です。

1376 カネコ種苗

1384 ホクリヨウ

1420 サンヨーホームズ

1446 キャンディル

1514 住石HD

1717 明豊ファシリティワークス

1768 ソネック

1811 錢高組

1826 佐田建設

1827 ナカノフドー建設

1848 富士ピー・エス

1866 北野建設

1867 植木組

1909 日本ドライケミカル

1914 日本基礎技術

1921 巴コーポレーション

1967 ヤマト

1972 三晃金属工業

東証プライム落ち銘柄一覧 ※2000番台

東証プライム落ち銘柄一覧の2000番台です。

2009 鳥越製粉

2107 東洋精糖

2112 塩水港精糖

2139 中広

2169 CDS

2193 クックパッド

2215 第一屋製パン

2286 林兼産業

2376 サイネックス

2485 ティア

2487 CDG

2597 ユニカフェ

2599 ジャパンフーズ

2612 かどや製油

2686 ジーフット

2687 シー・ヴイ・エス・ベイエリア

2689 オルバヘルスケアHD

2698 キャンドゥ

2729 JALUX

2812 焼津水産化学工業

2819 エバラ食品工業

2883 大冷

2924 イフジ産業

東証プライム落ち銘柄一覧 ※3000番台

東証プライム落ち銘柄一覧の3000番台です。

3004 神栄

3023 ラサ商事

3079 ディーブイエックス

3082 きちりHD

3157 ジューテックHD

3159 丸善CHIHD

3160 大光

3168 黒谷

3169 ミサワ

3172 ティーライフ

3175 エー・ピーHD

3178 チムニー

3202 ダイトウボウ

3204 トーア紡コーポレーション

3205 ダイドーリミテッド

3222 ユナイテッド・スーパーマーケットHD

3246 コーセーアールイー

3254 プレサンスコーポレーション

3271 THEグローバル社

3277 サンセイランディック

3280 エストラスト

3294 イーグランド

3321 ミタチ産業

3361 トーエル

3376 オンリー

3392 デリカフーズHD

3396 フェリシモ

3421 稲葉製作所

3434 アルファ

3447 信和

3512 日本フエルト

3513 イチカワ

3524 日東製網

3547 串カツ田中HD

3551 ダイニック

3553 共和レザー

3571 ソトー

3577 東海染工

3607 クラウディアHD

3639 ボルテージ

3640 電算

3648 AGS

3658 イーブックイニシアティブジャパン

3667 enish

3672 オルトプラス

3682 エンカレッジ・テクノロジ

3686 ディー・エル・イー

3770 ザッパラス

3784 ヴィンクス

3826 システムインテグレータ

3852 サイバーコム

3878 巴川製紙所

3896 阿波製紙

3909 ショーケース

3919 パイプドHD

3920 アイビーシー

3965 キャピタル・アセット・プランニング

3969 エイトレッド

東証プライム落ち銘柄一覧 ※4000番台

東証プライム落ち銘柄一覧の4000番台です。

4231 タイガースポリマー

4238 ミライアル

4312 サイバネットシステム

4319 TAC

4404 ミヨシ油脂

4406 新日本理化

4427 Edulab

4430 東海ソフト

4440 ヴィッツ

4512 わかもと製薬

4531 有機合成薬品工業

4581 大正製薬 HD

4615 神東塗料

4678 秀英予備校

4679 田谷

4716 日本オラクル

4728 トーセ

4746 東計電算

4762 エックスネット

4829 日本エンタープライズ

4926 シーボン

4992 北興化学工業

4994 大成ラミック

東証プライム落ち銘柄一覧 ※5000番台

東証プライム落ち銘柄一覧の5000番台です。

5013 ユシロ化学工業

5015 ビーピー・カストロール

5187 クリエートメディック

5204 石塚硝子

5210 日本山村硝子

5218 オハラ

5273 三谷セキサン

5337 ダントーHD

5358 イソライト工業

5363 東京窯業

5388 クニミネ工業

5391 エーアンドエーマテリアル

5449 大阪製鐵

5464 モリ工業

5476 日本高周波鋼業

5603 虹技

5612 日本鋳鉄管

5658 日亜鋼業

5721 エス・サイエンス

5807 東京特殊電線

5819 カナレ電気

5909 コロナ

5923 高田機工

5936 東洋シヤッター

5942 日本フイルコン

5951 ダイニチ工業

5958 三洋工業

5986 モリテック スチール

5998 アドバネクス

東証プライム落ち銘柄一覧 ※6000番台

東証プライム落ち銘柄一覧の6000番台です。

6032 インターワークス

6037 ファーストロジック

6044 三機サービス

6048 デザインワン・ジャパン

6059 ウチヤマHD

6083 ERIHD

6121 滝澤鉄工所

6138 ダイジェット工業

6175 ネットマーケティング

6186 一蔵

6205 OKK

6208 石川製作所

6217 津田駒工業

6236 NCHD

6292 カワタ

6316 丸山製作所

6319 シンニッタン

6325 タカキタ

6335 東京機械製作所

6355 住友精密工業

6356 日本ギア工業

6362 石井鐵工所

6373 大同工業

6378 木村化工機

6393 油研工業

6489 前澤工業

6505 東洋電機製造

6513 オリジン

6540 船場

6546 フルテック

6547 グリーンズ

6551 ツナググループHD

6552 GameWith

6555 MS&Consulting

6654 不二電機工業

6715 ナカヨ

6730 アクセル

6748 星和電機

6771 池上通信機

6803 ティアック

6848 東亜ディーケーケー

6855 日本電子材料

6858 小野測器

6877 OBARA GROUP

6901 澤藤電機

6915 千代田インテグレ

6916 アイ・オー・データ機器

6926 岡谷電機産業

6927 ヘリオス テクノHD

6938 双信電機

6973 協栄産業

東証プライム落ち銘柄一覧 ※7000番台

東証プライム落ち銘柄一覧の7000番台です。

7022 サノヤスHD

7105 三菱ロジスネクスト

7122 近畿車輛

7127 一家HD

7150 島根銀行

7161 じもとHD

7183 あんしん保証

7192 日本モーゲージサービス

7214 GMB

7215 ファルテック

7284 盟和産業

7291 日本プラスト

7305 新家工業

7416 はるやまHD

7417 南陽

7427 エコートレーディング

7442 中山福

7451 三菱食品

7463 アドヴァングループ

7480 スズデン

7481 尾家産業

7506 ハウス オブ ローゼ

7512 イオン北海道

7524 マルシェ

7601 ポプラ

7608 エスケイジャパン

7615 YU-WA Creation Holdings

7619 田中商事

7640 トップカルチャー

7646 PLANT

7673 ダイコー通産

7709 クボテック

7782 シンシア

7822 永大産業

7833 アイフィスジャパン

7838 共立印刷

7862 トッパン・フォームズ

7872 エステールHD

7885 タカノ

7897 ホクシン

7898 ウッドワン

7908 きもと

7916 光村印刷

7937 ツツミ

7940 ウェーブロックHD

7961 兼松サステック

7999 MUTOH HD

東証プライム落ち銘柄一覧 ※8000番台

東証プライム落ち銘柄一覧の8000番台です。

8018 三共生興

8025 ツカモトコーポレーション

8029 ルックHD

8038 東都水産

8041 OUGHD

8089 ナイス

8104 クワザワHD

8107 キムラタン

8118 キング

8127 ヤマトインターナショナル

8131 ミツウロコグループHD

8166 タカキュー

8181 東天紅

8207 テンアライド

8230 はせがわ

8244 近鉄百貨店

8260 井筒屋

8289 Olympicグループ

8303 新生銀行

8349 東北銀行

8365 富山銀行

8383 鳥取銀行

8416 高知銀行

8518 日本アジア投資

8521 長野銀行

8537 大光銀行

8542 トマト銀行

8562 福島銀行

8563 大東銀行

8572 アコム

8596 九州リースサービス

8617 光世証券

8742 小林洋行

8772 アサックス

8806 ダイビル

8835 太平洋興発

8841 テーオーシー

8908 毎日コムネット

8918 ランド

8920 東祥

8928 穴吹興産

8944 ランドビジネス

東証プライム落ち銘柄一覧 ※9000番台

東証プライム落ち銘柄一覧の9000番台です。

9067 丸運

9074 日本石油輸送

9078 エスライン

9115 明治海運

9130 共栄タンカー

9232 パスコ

9265 ヤマシタヘルスケアHD

9275 ナルミヤ・インターナショナル

9306 東陽倉庫

9308 乾汽船

9312 ケイヒン

9322 川西倉庫

9358 宇徳

9366 サンリツ

9368 キムラユニティー

9369 キユーソー流通システム

9380 東海運

9414 日本BS放送

9417 スマートバリュー

9428 クロップス

9466 アイドママーケティングコミュニケーション

9475 昭文社HD

9479 インプレスHD

9632 スバル興業

9633 東京テアトル

9675 常磐興産

9704 アゴーラ ホスピタリティー グループ

9726 KNT-CTHD

9731 白洋舎

9760 進学会HD

9763 丸紅建材リース

9768 いであ

9828 元気寿司

9854 愛眼

9856 ケーユーHD

9872 北恵

9919 関西スーパーマーケット

9930 北沢産業

9972 アルテック

9979 大庄

9982 タキヒヨー

9986 蔵王産業

9993 ヤマザワ

9994 やまや

東証再編はいつから?投資家への影響を解説

東証再編はいつから?

プライム市場はいつから?

最近よく聞かれます。

じつは東証が再編され、プライム市場がはじまるまで1年を切っています。

2022年4月。

東京証券取引所は、

※引用:国内外の多様な投資者から高い支持を得られる魅力的な現物市場を提供することを目的として、3つの市場区分に見直す

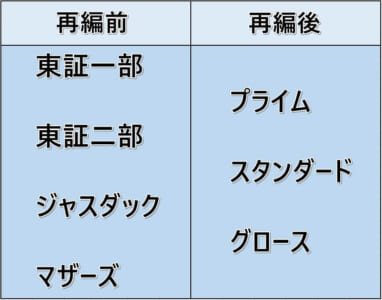

として、現在4つある市場「一部・二部・ジャスダック・マザーズ」を3つの市場「プライム・スタンダード・グロース」に再編します。

東証再編・プライム市場がいつから始まるのかがわかったところで…

投資家や投資に興味のある方が本当に知りたいのは、つぎの点ではないでしょうか?

★なぜ今になって東証を再編するの?

★東証のプライム市場の条件

★プライム市場から脱落企業が多い件

★TOPIXへの影響

★東証再編が投資家に与える影響

そこで、多くの投資家が気になっている以下の点について、解説していきましょう。

東証再編(プライム市場)への影響はいつから?

東証が再編されるのは2022年4月ですが、プライム市場がスタートする前から市場は大きく動くことが予想されます。

東証再編、プライム市場の影響はいつから出始めるのか?

そのヒントは、東証再編スケジュールにあります。

移行基準日

【2021年7月】

移行基準日における上場企業の数値を上場維持基準と照合。

⇒「判定結果」と「必要手続き」を東証から各企業へ通知。

【2021年9月~12月】

上場会社による新市場区分の選択申請にかんする手続き。

【2022年1月】

移行日に上場会社が所属する新市場区分の一覧を東証がウェブサイトにて公表。

【2022年4月4日】

新市場区分へ移行

6月30日の移行基準日がプライム市場から脱落しないために重要になります。

この日の時価総額や発行済み株式数、株主数などのファンダメンタルズが、東証の定めるプライム市場の条件を満たしているかどうか。

これにより、プライム市場に上場するか脱落・降格するかが判断されます。

★売買代金

★流通株式比率

★流通株式時価総額

2021年9月~12月の上場会社による、再編後の市場選択手続きを経て、2022年1月に各上場会社がどの市場に属することになるかが発表されます。

この2022年1月の発表後から株価は大きく動くことでしょう。

現在東証一部にいる企業が脱落することになれば、機関投資家をはじめ個人投資家も売りに出るかもしれません。

逆にプライム市場に上場する会社には投資資金が集まり株価も上昇の可能性が高まります。

なぜ、東証再編なのか?

なぜ東証再編が行われるのでしょうか?

既述のとおり、東証は「国内外の多様な投資者から高い支持を得られる魅力的な現物市場を提供することを目的として、3つの市場区分に見直す」とコメントしています。

しかし、これではいささか抽象的です。

もう少し具体的に話していきましょう。

東証再編が検討され始めた理由は大まかにいうと2つ。

★現行4市場の特徴があいまい

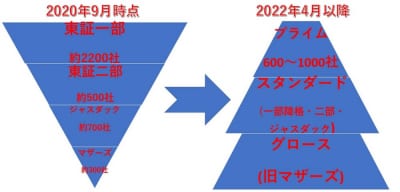

2021年1月14日現在、各市場の上場企業数は以下のとおりとなっています。

・東証1部 2188社

・東証2部 475社

・マザーズ 346社

・ジャスダック 704社

東証に上場する企業の6割が一部上場という逆ピラミッド構造となっています。

ヨーロッパ先進国の株式市場では最上位市場の銘柄数は500銘柄ほど。

構造もピラミッドです。

東証一部の銘柄数が多すぎ、上場企業の質の低下が問題視されてきました。

この状態が東証の国際的な地位低下につながり、外国人投資家からの投資マネーを呼び込みにくい原因となっていました。

さらに、日本の株式市場は外国人投資家にとって、わかりにくい。

東証2部、マザーズ、ジャスダックの区別を説明できますでしょうか?

おそらく、日本の投資家でもはっきりと説明できる人は少ないのでは?

そんな複雑さも投資資金を呼び込めない一旦となっているようです。

東証の複雑さとわかりにくさを解消し、外国人マネーを呼び込もむのが東証再編の最大の目的といえるでしょう。

※イメージ図

プライム市場から東証一部の多くが降格・脱落

東証再編により、上場銘柄はどうなるのか?

東証1部企業はすべてがプライム市場に上場できるわけではありません。

600社ちかくの企業がプライム市場からは降格・脱落するといわれています。

その理由は、プライム市場への上場条件がきびしいからです。

東証1部には、ほとんど株価も上がらず、出来高も極小で上場意義を疑ってしまう企業が少なからずあります。

この状況が改善されることは、個人投資家にとっても良いこと。

上述したように、外国人投資家の投資マネーが入れば、投資家にとってはプラスに働きますからね。

日本の株式市場で一番影響力を持つ外国人投資家ですので。

プライム市場の上場条件

東証再編により誕生する東証プライム市場。

その新規上場、上場維持条件は東証1部上場基準よりもきびしくなっています。

両者を比較してみましょう。

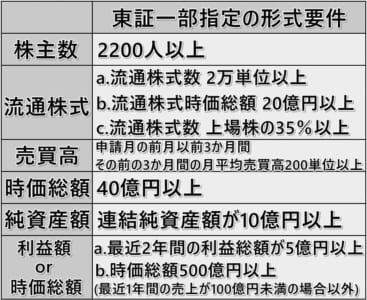

<東証一部上場基準>

参考:東証HP

<東証プライム市場の上場条件>

参考:東証HP

【株主数】

東証1部:2200人以上 ⇒ プライム市場:800人以上

【流通株式時価総額】

東証1部:20億円以上 ⇒ プライム市場:100億円以上

【利益実績(新規上場)】

東証1部:最近2年間の利益合計5億円以上 ⇒ プライム市場:同25億円以上

【純資産額(新規上場)】

東証1部:10億円以上 ⇒ プライム市場:50億円以上

現在の東証1部はトヨタやソニーのような時価総額や売上高が1兆円超の巨大企業から、時価総額数百億円程度の企業まであります。

はっきり言えば、あまりにも企業規模が違うのに、同じ土俵に立っていることには違和感を覚えます。

プライム市場の条件を見ると、そうした違和感はかなり解消されることでしょう。

東証再編により株主優待に逆風?

東証再編により誕生するプライム市場。

このプライム市場のスタートは、株主優待を楽しみにする個人投資家には逆風になる可能性もあります。

なぜでしょうか?

理由を解説します。

注目してほしいのは、東証一部とプライム市場の「株主数」の要件。

★プライム市場:800人以上

これまで東証一部上場を目指す企業は、要件を満たすために株主を増やそうと株主優待を設けてきた側面があります。

しかし、プライム市場では上場に必要な株主数が大きく緩和されます。

株主優待には、受け取ることのできない外国人投資家などから、株主への利益還元として不公平だとの不満があります。

株主数の要件が緩和されることで、株主優待を廃止・改悪する企業が出てくる可能性が考えられます。

特にプライム市場からの降格・脱落の心配の少ない企業には注意が必要だと思います。

影響が出始めるのはいつから?

早ければ、2022年1月からでしょう。

プライム市場に上場される企業が決まるのがこの時期だからです。

東証再編によるTOPIXへの影響

プライム市場の新規上場・上場維持基準の条件を厳格化することで、TOPIX(東証株価指数)への影響が考えられます。

TOPIXは東証1部全体のインデックスなので、

★上場銘柄数が大幅に減少すること

★東証1部市場がなくなるため、制度の変更

が段階的に予定されています。

新市場は4月4日にスタートしますが、再編後の市場区分に関係なく、当面は4月1日時点の構成銘柄を継続してTOPIXに採用される予定です。

その後、流通株式時価総額が100億円未満の銘柄は「段階的ウエイト低減銘柄」に指定され、同年10月末から2025年1月末まで、四半期ごとに構成比率を徐々に下げることになります。

なお、25年1月末までの移行期間に新規上場した銘柄については、プライム市場に新規上場する銘柄のみをTOPIX構成銘柄とするそうです。

要するに、流通時価総額100億円という基準をクリアするかどうかが、TOPIX採用銘柄になるかどうかの分かれ目になります。

プライム市場への上場、TOPIX銘柄への採用は株価に大きな影響をもたらすため、個人投資家にも大きな影響が出ることは間違いないでしょう。

プライム市場に残り、TOPIXに組み込まれれば、ETFやファンド・投資信託から株が買われ、降格・脱落すれば売られるためです。

ファンドは一部上場企業に投資するルールを持つところが多いので、降格した企業の株を売って得た投資資金でプライム市場銘柄に投資をしていく可能性が高くなるわけです。

インデックス投資家の中には気にする方が出てくるかもしれません。

当サイトでも常時情報更新していきますが、気になる方は成功者のインデックス投資ブログを参考にするのも情報収集の仕方としては有意義です。彼らは情報への感度が高くとても参考になります。

ご参考までに、インデックス投資のやり方、フォロー推奨のインデックス投資ブログを紹介した記事を載せておきます。

↓↓↓

★インデックス投資とは?おすすめの理由をわかりやすく解説

東証改革:再編以外の改革

東証の市場再編は、市場改革の一環です。

東証は再編以外にも様々な市場改革に着手・検討しています。

代表的な例を紹介します。

★寄らずのストップ高(安)になった場合の制限値幅の改定

※詳しくはコチラの記事をご参照ください。

⇒⇒【解説】ストップ高と値幅の関係 ストップ高翌日の株価とは?

★親子上場を減らしていく方針

※詳しくはコチラの記事をご参照ください。

⇒⇒次にくる親子上場解消の候補(銘柄)を投資診断士が徹底予想

★取引時間の延長(2024年後半)※東証が正式発表

参照:日経新聞電子版「東証の取引時間30分延長へ 午後3時半まで、24年秋から」

<過去の東証改革>

★大納会の取引時間の延長(前場のみの取引を廃止)

※詳しくはコチラの記事をご参照ください。

⇒⇒大納会2021年大発会2022年はいつ?株価の傾向は?

東証の市場再編は東証改革の一環といえるでしょう。

国際金融都市を目指す日本にとって、東証の国際競争力の向上は必須。

そのために今後も東証は改革をしていくことが予想されます。

情報チェックはつねにしていきましょう。

東証再編とプライム市場がもたらすチャンス

東証再編をクロサキは好意的に受け止めています。

先に述べたように、市場構造をわかりやすくすることは、外国人投資家を呼び込みやすくなります。

ウォーレン・バフェット率いるバークシャーハサウェイが日本の五大商社株に投資したニュースは、証券業界にとっては追い風です。

他の割安株が外国人投資家から注目されるようになるかもしれません。

香港が金融ハブから脱落したことも、東証にとっては大チャンス。

追い風が吹いているとクロサキは見ています。

逆をいうと、このチャンスを逃せば、当分大きなチャンスはやってこないでしょう。

投資家目線でいえば、東証一部上場というブランドにあぐらをかいて株価対策をしない経営者が多いなか、そうした企業がプライム市場から漏れるのは良いことです。

東証改革の草案には、プライム市場に上場維持ができなくなった企業が他市場への上場を希望する場合、新規に上場申請をして審査を受ける必要が出てくるようです。

現在東証一部に上場している企業がプライム市場から降格・脱落となった場合、

〇スタンダードかグロース、どちらかの市場の上場審査を受けなおす必要あり

となるようです。

それだけ上場維持基準を厳しくするようですね。

これは当然のこと。

プライム市場から降格する銘柄続出するため、東証は当面の間は猶予期間を設けるみたいですね。

現時点で東証が再編されるとプライム市場から漏れる可能性のある企業は必死になることでしょう。

中には、自力でのプライム市場上場をあきらめ、プライム市場上場がほぼ確実の企業に買収されることでプライム市場に入ろうとする企業も出てきます。

今後も東証再編の動きから目が離せません。

投資テーマとして、東証再編は今後注目されていくことになると思います。

話題株セレクトは、次にくるテーマ株をAIが抽出してくれるソフトウェアです。

東証再編が近づいた時、威力を発揮するかもしれませんね。