株の売り時

株を売るタイミング

この2つで悩んだことがありませんか?

投資の世界では、「売り」は「買い」よりも難しいといわれています。

なぜなら、自分のねらいが当たって、投資した銘柄の株価が上がった時に「もっと上がる」「まだ上がる」「あともうちょっと上がったら売る」と欲が出てしまい、結局は売ることができずに含み益を溶かす人がとても多いからです。

もし少しでも思い当たることがあるなら、今回の記事はあなたのお役に立てると思います。

今回は保有株の売り時や売るタイミングについて、基本的な考え方からテクニカルの話、メンタル面の話まで初心者の方に知っておいていただきたいことを余すことなくお伝えしていきます。

目次

株の売り時(株を売るタイミング)の3つの考え方

(最終更新日:2022/7/14、元記事:2022/4/27)

株の売り時や売るタイミングの考え方で悩む人は、大きくわけると3つに分類されているように思います。

株の売り時で悩む人のタイプ

・短期投資の人

・長期投資の人

・何%上がったら売るかで悩んでいる人

まずはこの人たちにとっての「株の売り時」や「株を売るタイミング」について解説していきましょう。

株の売り時:チャートの売りサイン【短期投資】

短期投資の方は、企業の業績よりもチャートパターンによるトレードを重視する傾向にあります。

ここでいう短期とは、スキャルピングやデイトレード、スイングトレードをする人を言います。

ネット証券が普及しはじめた2000年代にジェイコム男氏(BNF)やcis氏といった有名な個人トレーダー、その後もテスタ氏などが登場したことで日本では短期トレードをする人が増えました。

※参照

ジェイコム男、小手川隆/BNFが現在ランド大株主に転身

彼らは株の買い時も売り時も、チャート分析をして決めます。

特にテスタ氏は、銘柄を買う時にはあらかじめ売りのポイントを決めてからトレードすると、インタビュー内にて発言しています。

もちろん、売りのポイントも利確・損切りともにテクニカル分析した上で決めているわけです。

短期トレードする場合の株の売り時は、一般的にテクニカル分析をして見極めます。

そのうえでロスカットラインと利確ラインを決めておき、株価がそのポイントに達したら約定されることが多いと思います。

株の売り時:企業の成長ストーリーが崩れる【長期保有】

長期保有の投資家にとって、株の売り時は企業の成長ストーリーが崩れたときが考えられます。

“企業の成長ストーリーが崩れる”という言葉の意味はさまざまです。

しかし、おおむね次の2つのパターンが多いように思います。

企業の成長ストーリーが崩れるとは

・中期経営計画(中計)に届かない場合

・連続増収増益記録が途絶えた場合

<中期経営計画(中計)に届かない場合>

上場企業のなかには中期経営計画(中計)を発表しているところがあります。

中計は、おおよその場合は2~3年後の企業の売上・利益目標などが掲げられたものが一般的です。

※出典:双日「中期経営計画2023」

双日の場合は2021年に2023年3月期を最終年度とする中計を公表しています。

この成長戦略の達成が困難な状況になってしまった時が、成長ストーリーの崩れた時とみなし売り時と考えることはセオリーといえるでしょう。

<連続増収増益記録が途絶えた場合>

毎期期連続で増収増益を続けてきたけれど、今期は連続記録が途絶えてしまうとなった場合なども成長ストーリーが崩れた時とみなされるのが一般的です。

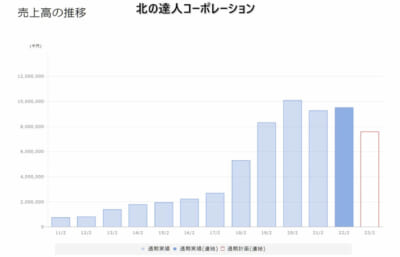

北の達人コーポレーションはその好例です。

同社の売上高の推移とチャートを見てみましょう。

※出典:北の達人コーポレーション

※出典:トレーディングビュー

同社は2011年2月期か~2020年2月期まで、非常に高い成長を遂げてきました。

特に2018年2月期、2019年2月期の売上の伸びは素晴らしく、株価も大きく上昇しました。

しかし、2020年2月期をピークに成長が鈍化。

2023年2月期の予想では大きく前年割れをする見込みとなっています。

株価の方もそれを反映していて、2020年からゆるやかな下降トレンド。

2021年4月からは勢いのついた下降トレンドになってしまいました。

北の達人コーポレーションの場合ですと、来期売上が鈍化することがわかった時点で成長ストーリーが崩れたとみなすことができます。

その時点で売り時かを検討することが妥当だと思います。

何パーセント上がったら売るかを決めておく【マイルール】

株を買う前に、何パーセント上がったら(下がったら)売るかを決めておく。

おそらくこれは投資初心者の方にとってはいちばんわかりやすい株の売り時を見つける方法だと思います。

パーセンテージではなく、「●●円の利益になったら売る」でもOKです。

投資の世界には「損小利大」という格言があり、文字通り“損は小さく利益は大きく”を意識したルールにした方が良いでしょう。

株の売り時の目安としては以下のとおり。

何%になったら売る?

・10%上がったら売り(利益確定)

・5%下がったら売り(損切り・ロスカット)

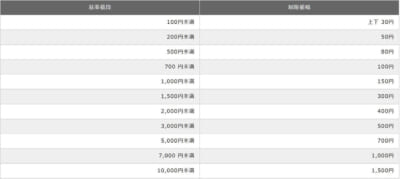

株の売り時のマイルールをつくる時には「値幅」を意識すると良いでしょう。

値幅は前日の終値によって決まります。

前日終値が99円なら当日は±30円。

前日終値が3000円なら±700円。

利益が同じ10%でも、株価30円の銘柄と株価3000円の銘柄では、値動きが違うことを意識しましょう。

30円の株価が33円になることはよくあります。これくらいの株価でしたら投資したその日のうちに達成する可能性も大いにあります。

しかし、株価3000円の銘柄ですと、10%の利益を取るためには300円の上昇が必要になります。

もちろん3000円⇒3300円になる可能性は十分にありますが、値動きがちがうことは意識しておいた方が良いでしょう。

※出典:野村證券

株の売り時や売るタイミングは投資スタイルで決めておく

「株の売り時」「株を売るタイミング」は、あなたの投資スタイルによってあらかじめ決めておいた方が良いでしょう。

自分の投資スタイルを意識する

・スキャルパーなのか?

・デイトレーダーなのか?

・スイングトレーダーなのか?

・ポジショントレーダー(長期投資家)なのか?

上の3つは短期トレードなので、チャート分析により株の売り時を見つけるのがベター。

長期投資家の場合はチャート分析でも良いのですが、会社の成長に期待して投資する人が多いと思いますので、成長ストーリーが崩れた時がベターだと思います。

まずはあなたの投資スタイルが上記4つのどれかに当てはまるのかを意識してみましょう。

株の売り時をチャートから見つける

ここでは3か月以内に取引を手仕舞う短期投資における「株の売り時」の見つけ方をご紹介します。

テクニカル分析から株を売るタイミングを探す方法です。

なかでもクロサキ自身がよく利用する「MACDの売りサイン」について解説していきます。

ほかにも、株を売るタイミングを見つけるのに役立つ「グランビルの法則」と「エリオット波動」についてもご紹介します。

MACDの売りサインは株の売り時を見つけやすい

MACD(マックディー)は、Moving Average Convergence/Divergence Trading Methodの略で、トレンド系インジケーターの代表格です。

株の買い時・売り時を探すのに適したインジケーターといえるでしょう。

かんたんに言えば、株価のトレンドを捉えるのに利用されるテクニカル指標です。

MACDは“短期移動平均線と長期移動平均線の差からトレンドをみきわめるテクニカル指標”となります。

基本的には2本のライン「MACD」と「MACDシグナル」の交差からトレンドを読み取っていくことになります。

MACDの見方の基本

・MACDがシグナルを上抜けることをゴールデンクロスといい、買いサイン

・MACDがシグナルを下抜けることをデットクロスといい、売りサイン(利益確定のタイミング)

下の日立製作所のチャートを見ると、MACDがデッドクロスしているところが株を売るタイミングだったことがよくわかります。

※出典:トレーディングビュー

MACDの売りシグナルをかんたんに見つける方法

MACDの売りシグナルは証券会社のアプリなどでかんたんに見つけられます。

クロサキが利用するSBI証券や楽天証券のアプリではスクリーニング機能によってMACDの売りシグナル銘柄をリストアップできます。

以下は、SBI証券アプリの画像です。

スクリーニング画面で次の2ETEPを踏むだけで銘柄がリストアップされます。

STEP1

検索条件の追加から、MACDを選択。

STEP2

MACDの項目を日足の売りシグナルに設定。

※出典:SBI証券

リストアップされたのが下の左図です。

技研ホールディングスの日足チャートを見ると、たしかにMACDの売りシグナルが出ているのが確認できます。

ご紹介したのはSBI証券ですが、楽天証券でも同じことができます。

他の証券会社が提供するスクリーニングサービスにも同様の機能がついているところがあると思います。

株の売り時の有名パターン①「グランビルの法則」

株の買い時と売り時を探すのに有名な「グランビルの法則」をご存じでしょうか?

グランビルの法則は「移動平均線」と「価格」の2つの関係から適切な売買タイミングを探しだす手法です。

株式投資に限らず、FXや商品先物、暗号資産など

チャートで相場を表示できる金融商品であれば、基本的にどの相場にもつかえる法則です。

グランビルの法則には「買い」と「売り」のポイントが4つずつあります。

各売買ポイントの解説

<買いタイミング>(赤の1~4)

【赤1】株価が移動平均線を上抜いたタイミング

⇒「ゴールデンクロス」。株価が上昇していくサイン。

【赤2】上昇トレンドの中、株価が移動平均線まで下がったタイミング

⇒「押し目買い」。上昇トレンド自体は続いており、一時的に株価が下がっても反発期待。

【赤3】上昇トレンドの途中で株価が下落したものの、移動平均線までは下がらずに反発したタイミング

⇒移動平均線まで株価が下がらないほど買いの勢いが強いので買い

【赤4】移動平均線を大きく下に乖離(かいり)したタイミング

⇒突然大きく下げすぎると、株価はゴムのように元の位置に戻ろうとする力がはたらく

<売りタイミング>(青の1~4)

【青1】株価が移動平均線を下回ったタイミング

⇒「デッドクロス」。株価が下落していくサイン

【青2】上昇トレンドになりそうだったが、ならなかったタイミング

⇒「戻り売り」。すぐに損切すべし

【青3】移動平均線を上に抜けない

⇒ゴールデンクロスにならないほど、下降トレンドが強いことの現れ。

【青4】株価が移動平均線を大きく上に乖離(かいり)したタイミング

⇒突然大きく上げすぎると、株価はゴムのように元の位置に戻ろうとする力がはたらく

※関連記事

グランビルの法則が株で使えない説は本当か?投資診断士が検証

株の売り時の有名パターン②「エリオット波動」

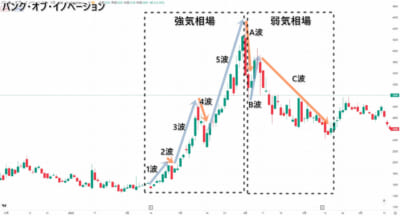

エリオット波動というチャートパターンをご存じでしょうか?

エリオット波動とは、米国の会計士ラルフ・ネルソン・エリオット氏が過去80年分の相場研究の末に発見したチャートパターンの名称です。

エリオットの考えでは、相場の1つのサイクルは「1つの上昇波(上昇相場)」と「1つの下降波(弱気相場)」で構成されるとされています。

最初の上昇波(強気相場)は

「上昇⇒下降⇒上昇⇒下降⇒上昇」の小さな5波で構成されます。

この5波をもって強気相場が終了して弱気相場がくることになります。

弱気相場は

「下降⇒上昇⇒下降」の3波で構成されるとされています。

このエリオット波動のようなチャートパターンになっている銘柄を見つけた時の“株を売るタイミング”は以下のとおり。

エリオット波動による株の売り時

・第5波が理想の株の売り時

・A波も持ち株を売るタイミングとしてはベター

・B波が最後の利益確定の売り時

※出典:トレーディングビュー

バンクオブイノベーションの場合、短期投資の人であれば第5波の時点が理想的な持株を売るタイミングだったといえるでしょう。

第5波で売れなかった人でも、押し目買いが入ったB波のところで売り時だと判断できていればC波の大きな下げ局面を食らうこともありませんでした。

その時には、すでにある程度のチャートパターンができているので、第5波が終わる頃に利益確定させると決めて投資することがしやすくなるのがメリットです。

株の売り時が決算前という考え方

株の売り時、売るタイミングに決算を挙げる人がいます。

株式投資をしていると

「決算跨(また)ぎ」

「決算ギャンブル」

という言葉を目にすることがあると思います。

クロサキの経験でいうと、この言葉をよく使う人は短期トレーダーに多いように思います。

決算発表日を跨いで株を保有することはリスクだという意味の言葉です。

短期目線で見ると、たしかに決算跨ぎをすることにはリスクを伴うことがあります。

決算が株を売るタイミングと考えられる理由

・進捗率が前年同期より悪いと売られる

・増収増益でも業績予想が市場コンセンサスに届かないと急落

・今期が増収増益でも、来期の業績見通しが悪いと急落

・今期が増収増益でも、特に目新しい材料がないと材料出尽くしで売られる

・外部環境(地合い)が悪すぎて、好決算でも関係なく売られてしまう

・決算後をねらってヘッジファンドが空売りを仕掛けてくる

株の売り時について初心者が気をつけたいこと

株の売り時を考えるとき、初心者の方が気をつけるべきことがあります。

<初心者が気をつけたいこと>

・天井で売ろうとしないこと

・指値を動かさないこと

投資の世界には「頭と尾っぽはくれてやれ」という格言があります。

株価の天井や底で売買することにこだわらず、取れる利益を取りに行けという趣旨の言葉です。

株の売り時を考えるときには、この言葉を頭の片隅に入れておくことをおすすめします。

他人の良いところは率先してまねしていきましょう。

「学ぶ」という言葉の語源は「真似ぶ(まねぶ)」に由来するそうです。

文字通り、真似することが「学び」になるわけですね。

ゴールを動かさないことを意識していきましょう。

まだコメントがありません

この記事にコメントする

よく読まれているブログ