“iDeCoにはデメリットしかない”

そんな誤解をしている人が多いことにクロサキは衝撃を覚えました…!

これは実にもったいないこと。

誤解のために、本来受けられるメリットを放棄してしまい、老後資産の形成をできないのはあまりに惜しいことです。

大事なことは、iDeCoでもNISAでも制度の仕組みをしっかりと理解すること。

そこで今回は、iDeCo(イデコ)での資産運用を考えているが、一歩を踏み出せないでいる人が抱きやすい不安を解消していきたいと思います。

目次

iDeCo(イデコ)にデメリットしかないってホント?

(最終更新日:2022/1/13、元記事:2021/3/12)

「iDeCoにはデメリットしかない」とインターネットで目にして不安になり、iDeCo(イデコ)の利用をためらっている人は少なくありません。

本当にiDeCoにはデメリットしかないのでしょうか?

iDeCoにはメリットがあってこそ国が推奨・普及している制度であり、根拠なく「デメリットしかない」と判断するのは実にもったいない。

「iDeCoはデメリットしかない」と考えてしまう人の多くは、iDeCoへの誤解をしている場合が多いのです。

未だ記憶に新しい「老後2,000万円問題」は、世間に資産形成を考えるきっかけとなりました。

iDeCoは老後2,000万円問題解消の手段として注目され、NISAと並ぶ資産運用制度として有効な資産運用の手段といえるでしょう。

「iDeCoにはデメリットしかない」と結論を出す前に、iDeCoの制度、メリットとデメリット、iDeCoに向かない人の具体例を参考にiDeCoが自分に合う制度かを見極めましょう。

iDeCoとは

iDeCoとはindividual-type Defined Contribution pension planの単語の一部から生まれた造語で、個人型確定拠出年金です。

2001年にスタートし、すでに20年以上の歴史があります。

iDeCoのモデルになったのは米国の401Kと呼ばれる確定拠出型の個人年金制度で、iDeCoは日本版401Kと呼ばれることもあります。

iDeCoは確定拠出年金法に基づいて実施されている国に認められた私的年金制度で、最近は20代を中心とした若年層の加入者を増やしています。

※2021年10月時点で利用者は2,209,836人。

ここで、iDeCoの特徴をかんたんにまとめました。

★iDeCoへの加入は任意

★掛金の額や運用方法を加入者自身が決定し運用

★掛金に上限がある

★高い節税メリット

iDeCoへの加入は任意で、加入希望者は自ら申し込み、掛金の額や運用方法を決定し運用します。

iDeCoには国民年金の加入区分に基づいた掛金上限があります。

勤務先の企業年金への加入の有無や、公務員や事業主等の条件で上限が異なるため確認が必要です。

iDeCoには掛金や運用益に対する様々な税制優遇措置があり、高い節税効果が最大のメリットです。

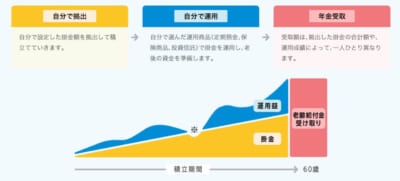

iDeCo利用の流れ

ここでiDeCo利用の流れを解説していきます。

手順1:利用する金融機関を決めて自分で申し込む

iDeCoは銀行、信託銀行、証券会社、保険会社等から自分の都合に合う金融機関を選択し申し込みます。

各社とも手数料、商品数、サポート体制等で差別化を図っているので、自分に合う金融機関をよく比較検討して決定しましょう。

手順2:掛金を拠出する

iDeCoの掛金は自分で決められます。毎月5,000円から1,000円ごとに金額を調整できるため、生活費等とのバランスを考えながら運用できます。

掛金は月単位拠出のほか、加入者が年1回以上、任意に決めた月にまとめて拠出する年単位拠出も選択可能です。

勤め先の企業年金への加入の有無や、公務員・個人事業主等の働き方により上限額が異なるので確認しましょう。

手順3:自分で運用方法を選んで掛金を運用

iDeCoの運用方法は自分で決定します。運用商品は投資信託がメインで、対象資産が株や債券、コモディティなどさまざまあります。

アセットアロケーション(資産配分)を考えたうえで、リスクとリターンを考えて選択しましょう。

金融商品には大きく分けて元本保証型と価格変動型があります。

少ないリスクで確実に運用益を増やしたい人は元本確保型、リスクを許容しながら効率よく運用益を得たい人は価格変動型がおすすめです。

手順4:掛金と運用益との合計額を受け取れる(60歳以上)

iDeCoは原則60歳までの長期運用を前提としており、運用期間終了後は掛金と運用益の合計金額を給付金として受け取れます。

iDeCoは受取方法を年金か一時金か選択でき、金融機関によっては併用も可能です。

<iDeCoの流れ>

※出典:iDeCo公式サイト

iDeCoの最大のメリットは節税効果です。

iDeCoの掛金は全額所得控除、運用益は非課税です。また掛金と運用益を給付金として受け取る際にも、受取方法によって異なる税制メリットが用意されています。

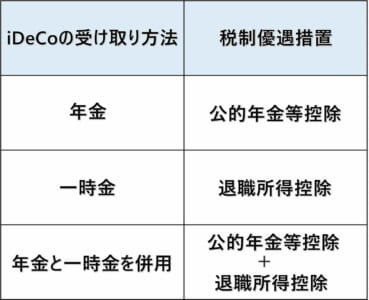

年金として受け取る場合は「公的年金等控除」、一時金として受け取る場合は「退職所得控除」、併用する場合は両方の控除が適用されます。

iDeCoのデメリット

iDeCoにはデメリットもあります。

代表的なiDeCoの6つのデメリットをまとめました。

iDeCo開始時、転職時などの手続きが面倒くさい

60歳まで引き出せない

掛け金に上限がある

元本割れリスクがある

所得が低いと節税メリットが薄い

手数料(維持コスト)が発生する

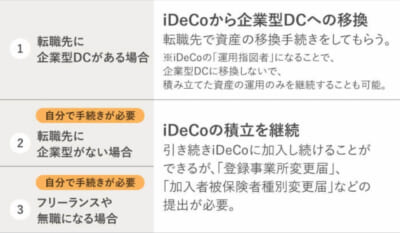

iDeCo開始時、転職時の手続きが面倒くさい

iDeCoは開始時と転職時の手続きが面倒くさいというデメリットがあります。

iDeCo開始時には最大で以下の3つの手続きが必要になります。

・「個人型年金加入書」の記入

・掛金引き落とし口座の設定

・勤務先に「事業所登録申請書兼第2号加入者に係る事業主の証明書」の作成依頼(厚生年金加入者)のみ

※「加入申込書」「マイナンバー」「身元確認書類」をそろえなければならない

iDeCoの転職時の手続きは、転職先の状況(「企業型確定拠出年金制度の有無」や「iDeCoの継続可否等」)により、内容が異なるので事業所へ確認が必要です。

一般的にiDeCoの継続を希望する場合は、「加入者登録事業所変更届」と転職先の「事業主証明書」を契約している金融機関に提出する必要があります。

iDeCoの継続を希望しない場合は「資格喪失届」を提出して積立てをストップし、「運用指示者」となることができます。

<iDeCoの転職時の手続き>

※出典:moneyviva「#48 転職・退職時には、iDeCo(確定拠出年金)の手続きを忘れずに!」

iDeCoは60歳まで引き出せない

iDeCoは受給年齢である60歳まで原則引き出せません。

加入者が障害を負ったり死亡したりした場合は障害給付金や死亡一時金として受け取ることができますが、結婚や住宅購入等でまとまったお金が必要な時に、預貯金のように自由に取り扱うことはできません。

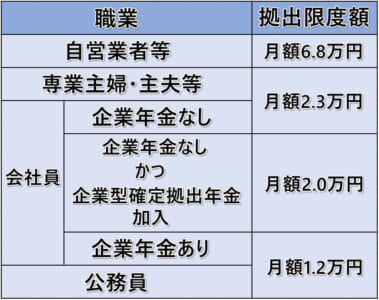

iDeCoは掛け金に上限がある

iDeCoには国民年金区分によって掛金の上限が決まっています。

例えば、会社員等が対象となる第2号被保険者の月額上限は2.3万円。企業型年金の加入の有無によっても上限額は異なります。

なお、同じ第2号被保険者でも公務員の月額上限は1.2万円、自営業者等が対象の第1号被保険者の月額上限は6.8万円です。

このように条件次第で上限金額にはかなりの差があります。

※2021年6月時点

iDeCoには元本割れリスクがある

iDeCoの金融商品には元本確保型と価格変動型の2種類があります。

預貯金や保険商品のように原則元本が保証される運用方法であれば小さなリスクで運用できます。

しかし、株式をメインにしたアクティブファンド等リスク資産を選択した場合は、運用状況により元本割れとなるリスクがあります。

※アクティブファンドの詳しい解説はこちら

↓↓↓

アクティブファンドのおすすめの選び方

iDeCoは所得が低いと節税メリットが薄い

iDeCoのメリットの一つは掛金が全額所得控除になる点です。

ところが、所得が低いと所得税納付額が少なく節税効果が薄くなってしまいます。

とくに所得税額が控除額より少ない場合、節税メリットを活かしきることができません。

これはiDeCoのデメリットといえるでしょう。

会社員Aさん、会社員Bさんで比較してみましょう。

この条件の場合、税金軽減額は

★Aさん:13.8万円

★Bさん:5.52万円

※参照:りそな銀行

年間8.28万円の差額になります。

同じ条件で60歳までiDeCo運用を続けると、

30年間の差額は、8.28万×30年=248.4万円

となります。

iDeCo手数料(維持コスト)が発生する

iDeCoを運用維持費として、初回に加入・移管時手数料2,829円発生します。

これは新規加入や企業型確定拠出年金から移換する人が、iDeCoの実施者である国民年金基金連合会に支払う事務手数料です。

また掛金納付のたびに納付手数料105円、ごく稀にiDeCoの掛金を還付する必要があった場合には還付手数料として1,048円が都度発生します。

iDeCoにデメリットしかないケース

iDeCoのデメリットを6つ紹介してきました。

しかし、必ずしもiDeCoにデメリットしかないという話ではありません。

ここでようやく、iDeCoにデメリットしかない事例を紹介します。

iDeCoにはデメリットしかないと不安になる人、デメリットしかない場合はとても限られた人や条件になります。

iDeCoにデメリットしかない「収入ゼロで所得控除を受けられない」

専業主婦(主夫)や無職の人のように収入がなく所得税を払っていない人は、所得控除を受けることができません。

iDeCoのメリットの一つは、掛金が全額所得控除対象となることです。

収入のある人は給料から天引きされている所得税から掛金分が控除されますが、収入がなければ控除すべき税金が発生しないため節税メリットがなくなります。

iDeCoにデメリットしかない「元本割れで節税メリットゼロ」

60歳の満期時に元本割れしていると、節税メリットがなくなります。

iDeCoは運用益が非課税になる点がメリットですが、運用益がマイナスの場合はそもそも課税対象になりません。

むしろ運用益がマイナスとなった場合、証券口座であれば損益通算や繰越控除を使えるのに対し、iDeCoは損失を被った時の対処方法がないのがデメリットと言えます。

iDeCoにデメリットしかない「定期預金は手数料負け」

iDeCoを定期預金で運用すると、手数料負けする可能性があります。

定期預金の金利は年0.001%程度です。※2022年1月時点

iDeCoを運用するには、加入時に2,829円、掛金納付のたびに納付手数料105円(ネット証券の場合171円)が維持費等として必要になります。

定期預金はリスクが小さい反面、運用益が見込めず、手数料を加味した場合は損失となる可能性があります。

会社員などはiDeCoの所得控除額が維持費を上回るため定期預金も選択肢となり得ますが、収入のない専業主婦(主夫)等はデメリットになります。

iDeCoのメリット

iDeCoはデメリットしかないわけではなく、メリットもあります。

iDeCoのメリットについてもしっかりと理解していきましょう。

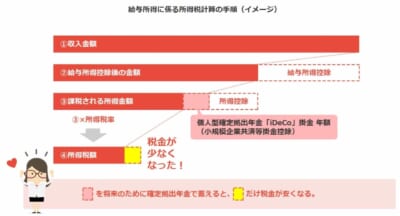

iDeCoのメリット①「税制優遇(節税)」

iDeCoの最大のメリットといえば節税です。

iDeCoの3つの税制優遇について、解説していきましょう。

掛金全額が所得控除される

iDeCoに拠出する掛金は全額所得控除の対象となるため、その年の所得税や翌年の住民税が軽減ます。

通常は所得者に対し一定の比率で所得税が発生し、住民税額も決定されます。

iDeCoを利用すると、所得控除を受けることで所得税が少なくなり、それに伴い住民税も安くなります。

※出典:iDeCoナビ

運用益は全額非課税

資産運用で得られた運用益には通常約20%課税されますが、iDeCoの運用益は非課税です。

iDeCoで得られた運用益をまるごと再投資に充てることで複利効果※が高まり、ドルコスト平均法とともに運用状況によっては効率よく利益を積み上げられます。

※複利効果

運用で得た利益で再投資を繰り返し更なる利益に繋げる、利息が利息を生む効果のこと

受け取り時も控除を受けられる

iDeCoの受給時にも税制優遇措置が用意されています。

iDeCoの受給方法は年金と一時金の2通りあり、加入者の任意で選択が可能です。

年金の場合は「公的年金等控除」が、一時金の場合は「退職所得控除」が適用されます。

また年金と一時金の併用も可能で、その場合は両方の税制優遇措置を受けられます。

どの受け取り方を選んでも控除が適用されるのが、iDeCoのメリットの一つです。

iDeCoのメリット②「ポータビリティ(持ち運び)」

課税されることなく様々な制度間をまたいで持ち運べる「ポータビリティ(持ち運び)」制度はiDeCoのメリットのひとつです。

iDeCoのポータビリティは、退職金制度を最大限活用できるように設けられました。

退職金の受け取り方には「一時金」と「年金」があり、受け取る際には「退職所得控除」が適用されます。

後者の場合は年金資産として複数回給付され控除が適用されますが、転職等により一時金で受け取る場合、本来勤続年数が長いほど有利な「退職所得控除」が短期間で使われてしまい、老後の資金対策として不利になります。

iDeCoのポータビリティは勤続年数を通算することで労働の継続性を担保し、退職金制度のメリットを確保します。

ポータビリティは勤務先の変更に限らず金融機関変更の際にも有効です。

地方銀行等金融商品の少ない金融機関でiDeCoを運用している場合、最善の運用効果を得られているとは言い切れません。

ネット証券の方が、相対的に金融商品が豊富で手数料の安い投資信託が多く、低コストで様々な運用方法を選択できます。

長期的により高いリターンを求めるならば、証券会社へ変更するのも良いでしょう。

証券会社へ変更する際はポータビリティ制度により課税はされませんが、移管先証券会社への書類提出、iDeCoでの運用資産の現金化(売却)と変更手数料(4,000円前後)が必要になります。

しかし、証券会社の変更により得られる運用益はそれ以上の可能性を秘めています。

iDeCoのメリット③「運用をプロに任せられる」

iDeCoの加入者には運用方法に投資信託を選択し、積極的に資産を増やそうとする人が少なくありません。

投資信託は、投資家から集めたお金をプロのファンドマネジャーが株式や債券に投資・運用し、その利益を投資額に応じて分配する金融商品です。

iDeCoには各証券会社が厳選した投資信託がラインナップされており、投資運用のプロが加入者に代わって運用します。

投資初心者にとって、心強い選択肢と言えるでしょう。

※関連記事

これから上がる投資信託銘柄の選び方

iDeCoのメリット④「60歳まで換金できないので貯まりやすい」

iDeCoは老後の資産形成を目的とした年金制度なので、長期投資を前提としており、原則60歳まで自由にお金を引き出すことができません。

逆を言えば、iDeCoに拠出した掛金を“強制的に“資産形成に充てることができます。

貯蓄が苦手な人や浪費しがちな人は、iDeCoの制度を利用して将来に備えるのも良いでしょう。

こんな人はiDeCoをやらないほうがいい

iDeCoにはデメリットしかないことはありません。

しかし、iDeCoをやらない方がいい人たちもいます。

その特徴を解説していきましょう。

iDeCoをやらないほうがいい人「貯金ゼロの人(低貯蓄の人)」

急な事情で大きなお金が必要になった時、iDeCoの掛金は原則60歳まで引き出せないため利用することができません。

貯金がゼロの人は、病気やケガ等の不足の事態に備えて貯蓄を優先することをおすすめします。

いざという時に自由に引き出せる預貯金は、セーフティラインとして確保しておきましょう。

iDeCoをやらないほうがいい人「低所得で控除額の方が大きい人」

iDeCoの魅力のひとつは、掛金が全額所得控除になることです。

低所得者や専業主婦(主夫)のように所得税の納付額が少ない、または納めていない人にとっては節税効果が小さくなります。

所得税より控除額が上回る場合、iDeCo本来の税制優遇メリットが活かされないため、低所得者にはあまりおすすめできません。

iDeCoをやらないほうがいい人「環境の変化が決まっている人」

近い将来、住宅購入や子供の大学進学等、大きな環境の変化が決まっている人は一旦加入を見直した方がいいでしょう。

iDeCoの掛金は満期60歳まで原則引き出せないため、ライフイベント等でまとまったお金が必要な際にiDeCoの掛金を充当することは難しいのです。

よほど経済的に余裕がない限り、見送った方がいいかもしれません。

iDeCoの注意点

iDeCoには条件によって、加入できない場合や課税されてしまう場合もあるため注意が必要です。

加入できない場合がある

iDeCoには加入したくてもできない人がいます。

加入資格を満たさない人は、税制優遇メリットなどを受けられないため、デメリットになります。

<iDeCo(イデコ)に加入できない人>

★国民年金保険料を未払いの人

★60歳以上の人

★海外在住者

★勤務先の企業型DCの規約でiDeCo加入が認められていない人

★農業者年金の加入者

課税される場合がある

iDeCoは資産の受け取り方によっては課税される場合があります。

それぞれのケースと回避策をご紹介します。

【課税ケース①】退職金と一緒にiDeCoの積立額を一時金で受け取る場合

回避策:退職金とiDeCoの一時金を受け取るタイミングをずらす

【課税されるケース②】iDeCoの積立金を年金で受け取る場合

★65歳未満:「公的年金+iDeCo(年金受取り)」が年間70万円までは非課税

★65歳以上:「公的年金+iDeCo(年金受取り)」が年間120万円までは非課税

それぞれ、年間70万円、年間120万円を超えると課税される。

回避策:公的年金の受給開始前である60歳から64歳の間にiDeCoを年金として受け取る。

iDeCoで上手に資産運用していく方法

iDeCo(イデコ)はある程度所得があり、近い将来に大きな生活の変化がない人に向いていることはお伝えしました。

iDeCoのメリット・デメリットを把握した上で、資産運用する場合、上手に資産運用する方法はあるのでしょうか?

ここでは、テクニック的なことではなく、基本的なiDeCoの運用方法をお伝えします。

iDeCoで上手に資産運用する方法としては、以下のものがあります。

★手数料の安い投資信託

★分散投資

★定期的なアセットアロケーション/ポートフォリオの見直し

★スイッチングを上手につかう

★目先の相場の上下に一喜一憂しない

★ドルコスト平均法

iDeCoは10年単位の長期投資になりますので、目先の株価の上下に一喜一憂しないこと。

手数料も軽視しないこと。

特にファンドマネジャーが銘柄を選別するアクティブファンドは、手数料が高めなので注意です。

自分の誕生日など、年に1度はポートフォリオを見直しましょう。

その際、成長が見込めなくなった投資信託があれば、スイッチングを活用することが大切です。

長期投資に強いドルコスト平均法の考えを持つことが、iDeCoの資産運用のカギ。

「iDeCoはデメリットしかない」は誤解

ここまでiDeCoについて、かなり詳しくお話してきました。

それを踏まえていうと…

“iDeCoにはデメリットしかない説は誤解”

それがクロサキの答えです。

iDeCo(イデコ)には、紹介したようにデメリットもあります。

しかし、以下の点のメリットは、投資初心者の長期資産運用にとって、とても有効だと考えられます。

元本割れリスクを語る人が見落としがちな点があります。

★銀行預金も投資行為

★現金はインフレに弱い(価値が目減りする)

上記2点です。

日本銀行は現在、インフレ目標2%を掲げて金融緩和政策を行っています。

物価が1%上昇した場合、今100円で買えるものが101円出さないと買えなくなります。

預金で考えると、100円を銀行に預けていた場合、1%の利子が付かないとお金の価値を保てなくなります。

2022年1月現在、メガバンクの普通預金の金利は0.001%。

将来的に物価が1%上昇する可能性は十分考えられます。

しかし、その時に預金金利が現在の1000倍(1%)になっているとは考えにくい。

つまり、銀行に預けておくと元本割れは起こさないものの、資産価値が減っていく可能性が高いといえます。

こうしたことを踏まえて考えると、

「iDeCoにはデメリットしかない」とは、とても言えない。

それがクロサキの結論です。

長期成長が望める国に分散投資していけば、ドルコスト平均法のメリットを受けられます。

アセットアロケーション(資産配分)を考えたポートフォリオを組んで投資すれば、リスクはかなり抑えられます。

iDeCoは、掛け金の変更も可です。

生活に無理のない範囲で運用を継続していくスタンスが重要になります。

iDeCoお役立ち情報

いかがでしたでしょうか。

今回は「iDeCoにはデメリットしかないのか?」をテーマにまとめてみました。

iDeCoの場合、投資信託に投資するために少なからずリスクはあるものの、仕組みをしっかり理解すれば大きなリターンを得られるかもしれません。

老後が不安な方、検討してみてはいかがでしょうか。

最後に、iDeCoにかんする当サイトのお役立ち情報をご紹介します。

※iDeCoで資産を増やすためにインデックス投資を検討している人向け

↓↓↓

インデックス投資ブログのおすすめ10選※フォロー推奨

※投資信託で大損・失敗したくない人向け

↓↓↓

投資信託で大損する前に知りたい5つの対策