配当性向100%以上の高い企業への投資をどう思いますか?

配当性向100%以上の企業にたいする投稿は、ヤフー知恵袋を見るとやはり多いです。

※引用:ヤフー知恵袋

配当性向が100%以上になるとはどういう意味なのか?

配当性向の高い企業への投資に気をつけねばならないこととは?

「配当性向100パーセント」の甘いわなにひそむ投資のリスクを、わかりやすく解説していきます。

★配当性向100以上の企業が気になる人

★配当性向の高い企業に投資したい人

★配当性向100パーセントが何を意味するのか知りたい人

目次

配当性向が100%以上の高い企業とは?

(最終更新日:2021/7/6、元記事:2019/1/16)

配当性向とは、純利益のうち何%を配当に回し投資家に還元するかを見る指標。

という数式で算出できます。

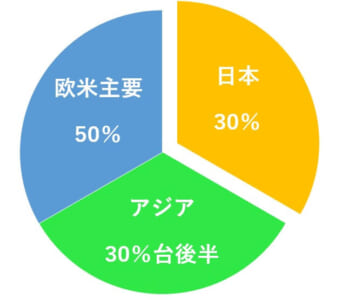

★欧米の主要銘柄の配当性向は50%程度

★日本以外のアジア企業で30%台後半

★日本の上場企業の配当性向は平均30%

と言われています。

諸外国と比べて日本企業の配当性向の低さが目立ちます。

<配当性向の比較>

だからこそ高配当企業、配当性向の高い企業は、個人投資家からの人気が高いようです。

配当性向100以上の企業とは、冒頭でも伝えたように「稼いだ利益よりも多い配当をだす高配当企業」です。

利益以上の配当を出すためには、貯めてきた内部留保を取り崩すことになります。

貯金を取り崩す…というと、リスクなんじゃないかと思いませんか?

実は一概にそうとは言えないのです。

配当性向が100パーセント以上でも安全な企業もあるのです。

配当性向が100以上の企業で、安全な企業とあぶない企業の区別をしていきましょう。

配当性向が100%以上になる理由

配当性向が100%以上になる理由の多くは、業績悪化なのに配当を据え置くからです。

<例.大崎電気工業>

※引用:ヤフーファイナンス

上記の大崎電気工業の場合、コロナ禍の影響を受け業績が悪化。

EPSが前期64円から10円に大幅悪化しました。

それにもかかわらず、配当は20円のまま据え置き。

結果として、配当性向は100以上の約200%となりました。

業績が大幅悪化しているなら、減配すればよいのでは?

そうは思いませんか?

まさしく正論なのですが、企業によってはできない理由もあるのです。

その理由は、減配を発表すると株価が暴落し企業買収されるリスクが高まるためです。

配当性向が100%以上になっても実行する背景には、買収防衛策の側面があるのです。

配当性向100%以上でも安全な企業

配当性向が100%以上ある高い企業。

内部留保をへらしても問題ない企業には下記の特徴があります。

★配当性向100%以上になるのが単年でおわる

配当の原資となるのは、会社が保有する現金です。

なので、高配当を支払っても十分なキャッシュを保有する企業であれば問題ありません。

また、業績悪化のために配当性向が100%以上になった企業の場合、

早期に業績の回復が見込めるようであれば、長期的に見て投資は問題ないと思われます。

配当性向100%以上だとあぶない企業

配当性向が100以上の企業であぶないのは、

★業績が悪いのに高い配当を垂れ流している

こんな会社です。

こうした会社は、いつまでも高配当を出すことは不可能。

いつか大幅減配、無配になる可能性が高く非常にリスキーといえます。

配当性向がマイナスの会社

配当性向が100%以上のリスクの話をしてきましたが、マイナスの会社もリスク高めです。

配当性向がマイナス?

と思われたかたもいるかもしれませんね?

配当性向の計算式をおさらいしましょう。

配当性向(%)= 1株年間配当 ÷ 1株利益(EPS) × 100

つまり、EPSが赤字になれば、配当性向はマイナスになります。

通期での業績が当期純損失になっても配当を出す会社は、わりとあります。

そういう会社の配当性向はマイナスです。

業績がV字回復するなら、まだいいでしょう。

しかし、完全に斜陽企業の場合には投資を再考したほうが良いのは間違いありません。

ウォーレン・バフェットの配当への考え方

高配当株への投資について、どう考えたら良いのか?

クロサキが参考にしているのが、世界一の投資家ウォーレン・バフェットです。

バフェットはバークシャー・ハサウェイを通じて多くの会社に投資しています。

投資先の企業から入ってくる配当で、他の会社に投資する。

そのため、配当をとても重要視しているバフェット。

しかし、投資先の会社には無配当のところも。

バフェットの配当にたいする考えはこうです。

1株10ドルの配当を出すか出さないかを検討する会社があったとしましょう。

この場合、バフェット流の考えでは

配当を出さずに内部留保し、1株あたり10ドルを超える利益を出せるなら内部留保は良い選択だ。

【考え方2】

配当に回さずに会社の成長のための再投資に回しても、10ドル以上の価値を生めないのなら配当は良い選択だ。

さすが世界一の投資家。

深い考えですね…

配当性向が100以上になるような高配当企業でなくても、利益を再投資してそれ以上のリターンを得られるならOK。

この考え方は長期投資家にとっては大事だと思います。

※ウォーレン・バフェットの名言を知りたい人はコチラ

↓↓↓

ウォーレン・バフェットの投資ルール・名言は暴落波乱相場でこそ活きる

配当性向の高い企業

コロナとは関係なく、配当性向の高い企業は存在します。

株主還元を重視した会社といえそうですね。

その代表例をいくつか紹介しましょう。

★ピープル(7865)

★ゲンダイエージェンシー(2411)

★菱洋エレクトロ(8068)

菱洋エレクトロはエレクトロニクス商社。

ここ数年はEPSを超える配当を毎期だしており、常に配当性向100%以上となっています。

ただ、キャッシュリッチであり、自己資本比率も四季報2021年春号によれば77.4%と財務健全です。

★ピープル(7865)

ピープルは子供用のおもちゃを製造・販売する会社。

基本的に配当性向100%の会社ですが、EPSを超える配当は出しません。

★ゲンダイエージェンシー(2411)

ゲンダイエージェンシーはパチンコ店の広告を取り扱う会社。

コロナ禍の前は配当性向70~80%台を維持しており、22年3月期も100%予想となっています。

終わりに

配当性向は計算式の性質上、業績悪化した状態で配当を維持・増配すると、大幅に上昇します。

2020年は、コロナ禍の影響で業績悪化した企業が続出したため、配当性向100以上の企業も急増しました。

しかし、経済へのマイナス影響がなくなれば業績回復とともに、配当性向も低下するでしょう。

配当性向が100%以上になることは、当期純利益以上の金額を配当すること。

コロナ・ショックのような一過性のものならともかく、このような状態が続く会社は要注意。

財務状態が毎年悪化する可能性が高くなるため、リスクが高まります。

くれぐれも配当性向が高いからといって、盲目的に飛びつくことのないようにご注意ください。

上述したように、日本の上場企業は欧米企業に比べると配当性向が著しく低い。

昔からそう言われてきました。

しかし、最近では内部留保をため込むだけではなく、株主への還元を重視する上場銘柄が増えてきました。

投資家としては実に喜ばしいことです!

2018年に上場したソフトバンク(9434)は、配当性向が85%もあると話題になりました。

ソフトバンクの場合はしっかりと利益を出しているので安全といえるでしょう。

株価対策や買収防衛策のために無理に配当金を高くしている場合は危険です。

配当性向が100%を超える企業に投資する場合は、財務分析をした方が賢明です。

1株利益の範囲内に収まる中で、高い配当性向の会社。

これがベターといえそうです。

資産を減らすことなく配当を出すので1株純資産(BPS)を減らすことなく、株価の上昇も期待しやすくなりそう。

配当性向の高さだけでなく、財務状況、業績予想などを加味した上で投資していく。

そうすれば高配当をもらいつつ、株価の上昇による利益も狙えるとクロサキは考えています。

また、企業の株主還元の仕方は配当だけではありません。

たとえば、自社株買いも株主還元策の1つです。

自社株買いのメリットについては下記記事に詳しく書いたので、ご興味がありましたらチェックしてみてください。

↓↓↓

自社株買いのメリットと株価があがる理由を解説

大事なことは目先の数字に踊らされることなく、しっかりと企業分析をしたうえで投資すること。

今回の配当性向情報があなたの投資ライフのご参考になれば幸いです。

配当性向に着目した投資も1つの手法ですが、AIを利用した投資も最近では活発になってきています。

もしご興味があれば、こうした大相場になるであろう、次にくるテーマ株をチョイスしてくれるAIツール「話題株セレクト」に着目してみるのも1つの選択だといえます。

クロサキが検証した結果も以下のページからチェックできます。

ご興味があればどうぞ。

↓↓↓

「話題株セレクト 期待のテーマ株の選定力に投資診断士も納得」